Рабочий кракен

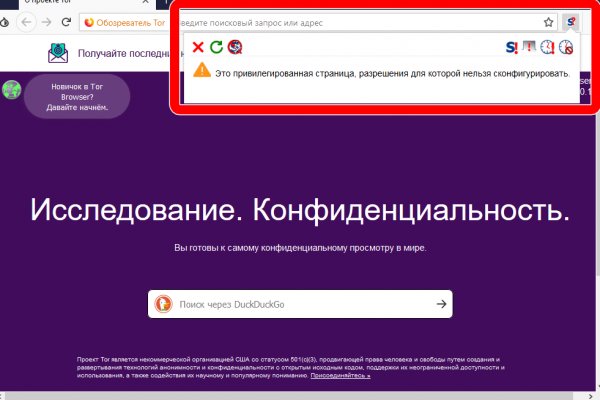

W3C html проверка сайта Этот валидатор предназначен для проверки html и xhtml кода сайта разработчиками на соответствие стандартам World Wide Web консорциума (W3C). Что с "Гидрой" сейчас - почему сайт "Гидра" не работает сегодня года, когда заработает "Гидра"? Форум Форумы lwplxqzvmgu43uff. Источник p?titleRussian_Anonymous_Marketplace oldid. В этом случае, в мире уже где-то ожидает вас выбранный клад. Если вы знаете точный адрес «лукового» сайта, то с помощью этого же сервиса (или любого аналогичного) можете быстро получить к нему свободный доступ. 2qrdpvonwwqnic7j.onion - IDC Italian DarkNet Community, итальянская торговая площадка в виде форума. Несмотря на заглавные буквы на изображении, вводить символы можно строчными. Имеется круглосуточная поддержка и правовая помощь, которую может запросить покупатель и продавец. Спасибо администрации Mega Onion и удачи в продвижении! Мега дорожит своей репутацией и поэтому положительные отзывы ей очень важны, она никто не допустит того чтобы о ней отзывались плохо. Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. Этот сайт упоминается в деловой kragl социальной сети LinkedIn 0 раз. Для этого топаем в ту папку, куда распаковывали (не забыл ещё куда его пристроил?) kracc и находим в ней файлик. Еще одной отличной новостью является выпуск встроенного обменника. Onion - The Majestic Garden зарубежная торговая площадка в виде форума, открытая регистрация, много всяких плюшек в виде multisig, 2FA, существует уже пару лет. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. И так, несколько советов по фильтрации для нужного вам товара. Как использовать. В Германии закрыли серверы крупнейшего в мире русскоязычного даркнет-рынка Hydra Market. Действует на основании федерального закона от года 187-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам защиты интеллектуальных прав в информационно-телекоммуникационных сетях». Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Что такое брутфорс и какой он бывает. Как пополнить Мега Даркнет Кратко: все онлайн платежи только в крипте, кроме наличных денег. Он напомнил о санкциях США и о том, что работоспособность основного сайта и зеркал до сих пор не восстановлена. Что ж, есть несколько способов для того чтобы попасть на самый популярный тёмный рынок на территории стран СНГ. Пароль. Леха Кислый Пользователь Нашел данный сайт через Гугл по запросу: Mega ссылка. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. Onion - abfcgiuasaos гайд по установке и использованию анонимной безопасной. Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали. Onion - XmppSpam автоматизированная система по спаму в jabber. В октябре 2021. Сайт разрабатывался программистами более года и работает с 2015 года по сегодняшний день, без единой удачной попытки взлома, кражи личной информации либо бюджета пользователей. За активность на форуме начисляют кредиты, которые можно поменять на биткоины. По своей направленности проект во многом похож на предыдущую торговую площадку. Таких людей никто не любит, руки бы им пообломать. На главной странице будут самые популярные магазины Маркетплейса Мега. В некоторых случаях поисковые системы считают дублированное содержание, как обман и манипуляцию и могут принимать санкции.

Рабочий кракен - Kra13.at

ения с сервером. Выберите файлы или папку. 632. . Рядом со строкой поиска вы можете найти отзывы о товаре, который искали, а так же рейтинг магазина, который выставляют пользователи, которые уже закупались, а так же там показаны некоторые условия товара, если они имеются. Свыше 30 000 пользователей. И важно! Разработанный метод дает возможность заходить на Омг (Omg) официальный сайт, не используя браузер Tor или VPN. Сайт Мега Даркнет ссылка и зеркало. Далее рабочие зеркала на гидру я прилагаю правило о подмене товара (пункт правил.6) и прошу вернуть деньги. Официальный сайт Гидра Цель нашей команды помочь новичкам грамотно и безопасно посещать сайт Hydra. Большая часть коллективов оставалась неизвестна массовому слушателю и выпускала свои записи на инди-лейблах, не получая большой ротации на популярных радиостанциях, телевидении или в газетах. Онион зеркала круглосуточно Для большей безопасности трафик заворачивается в тор и именно поэтому обход блокировок для сайта Мега через официальные зеркала является лучшим решением. Последний шаг вход на Mega. Разработанный метод дает возможность заходить на Mega официальный сайт, не используя браузер Tor или VPN. Для этого в Tor перейдите по ссылке m На мониторе появится большой список зеркал - их несколько десятков. Настройка. Нету других схем. Рабочие ссылки в сети Тор. Официальные зеркала /mega Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. Есть три способа обмена. Вы можете приобрести запрещенные вещества, такие как: каннабиноиды разных видов, стимуляторы, эйфоретики, психоделики, опиоиды или же фарму. Врач мне протягивал таблетки, а я очень боялась их пить. Мега даркнет ссылка на сайт Новый сайт mega darknet market работает через разные зеркала, в обход блокировок. Кроме того, Гидра предложила внутреннюю службу микширования для отмывания, а затем обработки вывода средств поставщиками. Узнайте как зайти на Мегу через Tor или без VPN браузера. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Я просто уже ничего не соображала, ничего. Нет необходимости запоминать или записывать ссылку на Mega, поскольку на сервисах m и ore существует переадресация на рабочее зеркало Мега. 1 2 Овчинников, Николай. Nu Metal Meltdown (англ.). Для перехода на сайт достаточно. На середину 2019 года на ресурсе было зарегистрировано 2,5 миллиона аккаунтов, 393 тысячи из которых совершили хотя бы одну покупку. Сказали, что нижний предел человеческий это 30, а у меня уже было. Опухает именно та нога, в которую я когда-то кололась, и при очередной такой вот опухлости я пришла к врачу, к нашему районному хирургу. Я уже чувствовала себя совсем плохо, сделала фиброскан и получилось, что у меня даже не начальная стадия, а фиброз 4,2.

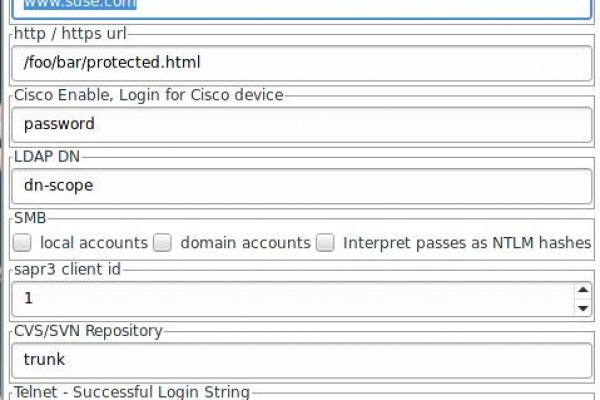

О том, как работала Hydra в материале fo, основанном на документах Минфина США. На BTC кошелек. Продавцы Гидры могли создавать учетные записи на сайте для рекламы своих нелегальных продуктов, а покупатели могли создавать учетные записи для просмотра и покупки продуктов поставщиков. Что мы знаем о новом керри o Крылате? «Пока ждем, мастер-клады курьерам не выдаем, все, что у них на руках, пусть остается на руках такие указания получал оператор одного из магазинов на «Гидре» от владельца в первые несколько недель после краха крупнейшего в мире маркетплейса наркотиков, закрытого немецкой полицией в начале апреля. По данным следствия, «Гидра» была нелегальной торговой площадкой с самым высоким оборотом в мире. На момент выхода из бизнеса он контролировал 30 рынка краденных карт в даркнете. Они пытаются вычислить операторов и администраторов ресурса, чтобы предъявить им обвинения в распространении наркотиков и отмывании денег. Поэтому это один из первых каналов взаимодействия с удаленным ресурсом, который рекомендуется проверять на защищенность. Сам сервис действует как обычный сайт, поэтому никаких сложностей с интерфейсом, как в том же ТОRе не возникнет. Когда останется одна голова - отстрелите ее любым дальнобойным оружием, в рукопашную не атакуйте - голова бьет слишком близко к пропасти. Он представляет собой студенистую полупрозрачную трубку длиной до. В основном трансакции на «Гидре» осуществляются в криптовалюте. Они должны были зарегистрироваться и пополнять свой баланс, с которого средства (криптовалюта) списывалась продавцам (магазинам). Власти Германии закрыли русскоязычный магазин в даркнете Hydra Гидра который по объемам. А ты была очень плохой девочкой?! Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций приложения. Читать далее. Почему же так часто возникают споры? Министерство юстиции США, Федеральное бюро расследований, Управление по борьбе с наркотиками, Налоговая служба по уголовным расследованиям и Служба расследований национальной безопасности. Как только страница обновилась в Википедии она обновляется в Вики. Gz cd thc-hydra-v8.4./configure make sudo make install Рабочие файлы программы копируются в директорию /usr/local. Мы постарались сделать для вас интуитивно понятный сайт с иллюстрациями к каждой сборке, видео-обзорами и описанием. Продавцы Гидры предлагали для продажи различные наркотики, включая кокаин, метамфетамин, ЛСД, героин и другие опиоиды. Расследование против «Гидры» длилось с августа 2021. Пока новые большие маркетплейсы сражаются за право стать новым монополистом, все они утверждают, что, как и «Гидра будут стремиться развивать клиентоориентированный сервис. Гидра (англ. А ты думал, я с помощью сберкнижки дою гидру три года?! Моменталки, круглосуточная поддержка! Насколько оправдает себя покупка и принесет ли желанный результат? При этом «Гидра» до сих пор ускользала от контроля силовиков и проблем с конкурентами, подчеркивают аналитики, называя площадку «устойчивой к колебаниям геополитики и усилиям правоохранительных органов». Удар по «Гидре» изначально был частью санкций. Если вы еще не играли в контр страйк, советуем не откладывать данное удовольствие на длительный срок. Третий полицейский уже почти покинул лес. Проект (издание) 1 2 Что не так с ICO Hydra? . Когда спецкор попытался связаться с администраторами сайтов и магазинов, в том числе с одним из недавно начавших свою деятельность на территории Екатеринбурга и Тюмени, их руководители оказались удивлены вниманием легального СМИ, но от общения отказались. Martin Smith Гидра зеркала I will recommend this site зеркала Гидра marketplace url Link to all my friends, I thank him, I quickly buy goods without leaving home, everyone should try to visit this site at least once. Хакеры утверждают, что взломали конкурирующую площадку еще года. Награды за выполнение миссии Гидра Варфейс Система награждений в «Гидре» устроена по принципу отсечек. Первую проще всего расстрелять с верёвочного моста неподалёку от трёх. Они выключили его серверы в Германии и изъяли крупную сумму в биткоинах. В наружном слое нижней части тела образуются яйца, а в особых бугорках (мужских гонадах которые расположены ближе к ротовой полости, развиваются сперматозоиды. The Гидра зеркала supports 2 of 3 multisig, escrow, and early finalization. Виртуальная валюта часто является предпочтительным способом оплаты на торговых площадках даркнета, потому что незаконные субъекты, совершающие транзакции в даркнете, часто ошибочно полагают, что виртуальные валюты являются анонимным и неотслеживаемым средством обмена.