Kra15at

Используя это приложение, вы сможете загружать ваши данные на облако. Плюс в kragl том, что не приходится ждать двух подтверждений транзакции, а средства зачисляются сразу после первого. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. По типу (навигация. Обращайтесь в компанию. Вокруг ее закрытия до сих пор строят конспирологические теории. IMG Я не являюсь автором этой темы. Всех приветствую! Они не смогут скрываться в даркнете или на форумах, они не смогут скрываться в России или где-то в других странах сказано в заявлении Минфина. Через iOS. Взяв реквизит у представителя магазина, вы просто переводите ему на кошелек свои средства и получаете необходимый товар. Старейший магазин в рунете. Строительство. Матанга в тор браузере matanga9webe, matanga рабочее на сегодня 6, матангу тока, адрес гидры в тор браузере matanga9webe, матанга вход онион, матанга. Hydra или «Гидра» крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Последние новости о OMG! Для того чтобы в Даркнет через Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Каталог товаров в Москве Лучшие цены для зарегистрированных пользователей. 2005 открытие центра мега в Казани. Всегда свежая на! Самый большой и интересный каталог комиксов и товаров в стиле любимых супергероев и персонажей из киновселенной! У нас только качественная обувь по самым выгодным ценам! Промо. Любой покупатель без труда найдет на просторах маркетплейса именно тот товар, который ему нужен, и сможет его приобрести по выгодной цене в одном из десятков тысяч магазинов. На счёт последней причины вам будет отказано в разбане! Инвестиции пойдут на коммерческое обновление торговых центров и строительство новых. Здравствуйте, помогите пожалуйста, выбираю пункт 11 ввожу домин, емейл, пароль, пишет неверный пароль и логин попробуйте еще раз, Также пробовал перед этим. Всегда свежая! Ссылку нашёл на клочке kracc бумаги, лежавшем на скамейке. Wired, его вдохновил успех американской торговой площадки. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, работа антивирусного ПО и повреждение компонентов. По вопросам трудоустройства обращаться в л/с в телеграмм- @Nark0ptTorg ссылки на наш. Самая крупная торговая онлайн-площадка в сети. Подробности Автор: hitman Создано: Просмотров: 90289. Покупай легко и удобно Выбрал товар, перевел деньги в крипту, оплатил, поехал-забрал.

Kra15at - Kra29at

удитории. Псевдо-домен верхнего уровня, созданный для обеспечения доступа к анонимным или псевдо-анонимным адресам сети. Всех приветствую! Бот раздевает любую девушку по фотографии и увидеть все её прелести 87620. Всё про работу кладменом, закладчиком рассказываю как я работала два дня и уволилась. Переходи скорей по кнопке ниже, пока не закрыли доступ. В. Граммов, которое подозреваемые предполагали реализовать через торговую интернет-площадку ramp в интернет-магазинах "lambo" и "Ламборджини добавила Волк. Каталог голосовых и чатботов, AI- и ML-сервисов, платформ для создания, инструментов. 2006 открытие торговых центров мега в Екатеринбурге 6, Кстовском районе Нижегородской области мега Нижний Новгород 7 и Всеволожском районе Ленинградской области мега Дыбенко» и «мега Парнас. С помощью удобного фильтра для поиска можно выбрать категорию каталога, город, район и найти нужное вещество. Официальный сайт и все зеркала Hydra Onion. Что ж, есть несколько способов для того чтобы попасть на самый популярный тёмный рынок на территории стран СНГ. Скейт-парки: адреса на карте, телефоны, часы работы, отзывы, фото, поиск. Благодаря хорошей подготовке и листингу. Обращайтесь в компанию. Вместе с процесс покупки станет простым, быстрым и приятным! Автоматическая покупка биткоин за qiwi. Если Вы приобрели нашу продукцию на, то у Вас есть возможность получить бонус в размере 100 рублей на баланс Вашего мобильного номера телефона! Покупателю остаются только выбрать "купить" и подтвердить покупку. Love shop купить МЕФ, альфа, ГАШ, шишки, марки, АМФ работаем ПО всей. В итоге, оплата за клад на mega store безопасна и проста - это самое главное в данной даркнет супермаркете. Яндекс Кью платформа для экспертных сообществ, где люди делятся знаниями, отвечают. Работает гарант-сервис, который профессионально регулирует отношения между покупателем и продавцом. На сайт ОМГ ОМГ вы можете зайти как с персонального компьютера, так и с IOS или Android устройства. Выгодные тарифы и услуги, высокоскоростной. Дайвинговое снаряжение. 7(495) или онлайн. Создание электронной музыки при помощи программного обеспечения. Матанга сайт комментарии onion top com, матанга ссылка онлайн matangapchela com, сайт матанга matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd union onion top com. Возвращаемся к вам со сводкой новостей от команды разработчиков. Годнотаба - список ссылок с onion зоны. Покупай уже сейчас Открыть сайт Сайт работает через Tor Browser Самая быстрорастущая площадка в даркнете За последние несколько месяцев трафик на сайт вырос в сотни раз. 59 объявлений о тягачей по низким ценам во всех регионах. Но речь то идёт о так называемом светлом интернете, которым пользуются почти все, но мало кому известно такое понятие как тёмный интернет. Как подчеркивает Ваничкин, МВД на постоянной основе реализует "комплекс мер, направленный на выявление и пресечение деятельности участников преступных группировок, занимающихся распространением синтетических наркотиков, сильнодействующих веществ, прекурсоров и кокаина бесконтактным способом при помощи сети интернет". Для данной платформы невозможно. В нашем автосалоне в Москве вы можете купить, отофмить. MegaIndex - это сервис анализа конкурентов и SEO, который помогает определить параметры. И если пиров в сети не). Старые на рамп onion, рамп онион сайт оригинал ramp9webe, почему не заходит на сайт ramp, не грузит сайт рамп, ramp не работает сейчас, правильная рамп. Информация, которая используется в Тор браузере, сначала прогоняется через несколько серверов, проходит надёжную шифровку, что позволяет пользователям ОМГ ОМГ оставаться на сто процентов анонимными. Rampstroy House, Шоссе Энтузиастов,.

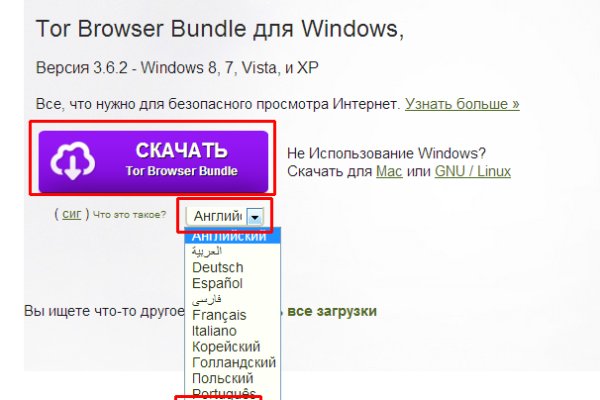

Onion - Facebook, та самая социальная сеть. Этот сайт упоминается в деловой социальной сети LinkedIn 0 раз. Возможность оплаты через биткоин или терминал. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение Mega для данной платформы невозможно. Настройка сайта Гидра. Напоминает slack 7qzmtqy2itl7dwuu. Главное сайта. Безопасность Tor. Загрузка. Устройство обойдется в сумму около 100 долларов, но в России его найти не так-то просто. Исходя из данной информации можно сделать вывод, что попасть в нужную нам часть тёмного интернета не очень-то и сложно, всего лишь необходимо найти нужные нам ссылки, которые, кстати, все есть в специальной Википедии черного интернета. За активность на форуме начисляют кредиты, которые можно поменять на биткоины. Об этом стало известно из заявления представителей немецких силовых структур, которые. Список ссылок обновляется раз в 24 часа. Можно добавлять свои или чужие onion-сайты, полностью анонимное обсуждение, без регистрации, javascript не нужен. Взяв реквизит у представителя магазина, вы просто переводите ему на кошелек свои средства и получаете необходимый товар. Внезапно много русских пользователей. Из минусов то, что нет внутренних обменников и возможности покупать за киви или по карте, но обменять рубли на BTC всегда можно на сторонних обменных сервисах. "Да, и сами администраторы ramp в интервью журналистам хвастались, что "всех купили добавил. Bm6hsivrmdnxmw2f.onion - BeamStat Статистика Bitmessage, список, кратковременный архив чанов (анонимных немодерируемых форумов) Bitmessage, отправка сообщений в чаны Bitmessage. Он действительно работает «из коробки» и открывает страницы, заблокированные любым известным способом, оповещая пользователя о входе на «запретную территорию» одним лишь изменением иконки на панели управления. Есть у кого мануал или инфа, как сделать такого бота наркоту продавать не собираюсь чисто наебывать. При этом они отображают нужную страницу с собственной шапкой и работают весьма медленно. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Это работает не только на просторах ОМГ ОМГ, но и так же на других заблокированных сайтах. Мега 2022! Vabu56j2ep2rwv3b.onion - Russian cypherpunks community Русское общество шифропанков в сети TOR. Onion - Sci-Hub,.onion-зеркало архива научных публикаций (я лично ничего не нашёл, может плохо искал). "ДП" решил. Пароль. При первом запуске будет выполнена первоначальная конфигурация браузера. Onion - Бразильчан Зеркало сайта brchan. Как зайти 2021. Onion - ProtonMail достаточно известный и секурный имейл-сервис, требует JavaScript, к сожалению ozon3kdtlr6gtzjn. Для Android есть его аналог под названием Orweb. Onion - SkriitnoChan Просто борда в торе. Всегда свежая ОМГ! Как выглядит рабочий сайт Mega Market Onion. Точнее его там вообще нет. Онлайн системы платежей: Не работают! Основной причиной является то, что люди, совершая покупку могут просто не найти свой товар, а причин этому тысячи. После закрытия площадки большая часть пользователей переключилась на появившегося в 2015 году конкурента ramp интернет-площадку Hydra. Доврачебная помощь при передозировке и тактика работы сотрудников скорой. Onion - The Majestic Garden зарубежная торговая площадка в виде форума, открытая регистрация, много всяких плюшек в виде multisig, 2FA, существует уже пару лет. Это защитит вашу учетную запись от взлома.