Kraken 16 at сайт

Talk to a SolutionistWe are launching soon..Let's Chill!Ready to take the Quantum Leap?Name

Email

Phone Number

Service Required

Select anyContainersWarehouseLogisticsRemarks

Industries we cater toF & кракен BPharmaceuticalsFMGCLogisticsFruits & VegetablesDairyConfectionaryE-commerceChemicalFish & MeatAutomobile HEAD OFFICE121, ChittaranjanAvenue,

Opposite MD Ali Park,

Kolkata-700007

Phone: 033-40060735CORPORATE OFFICEB/309,Virvani Ind.Estate,

Goregaon (East),

Mumbai-400063

Phone: правильная 022 – 40352000/2016Email:[email protected]© Copyright 2021Crystal Groups - Mumbai, Maharashtra, IndiaDesigned and Developed bySmazee

Kraken 16 at сайт - Кракен ru

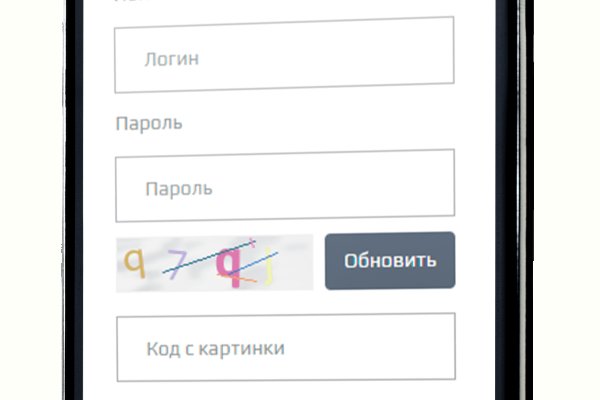

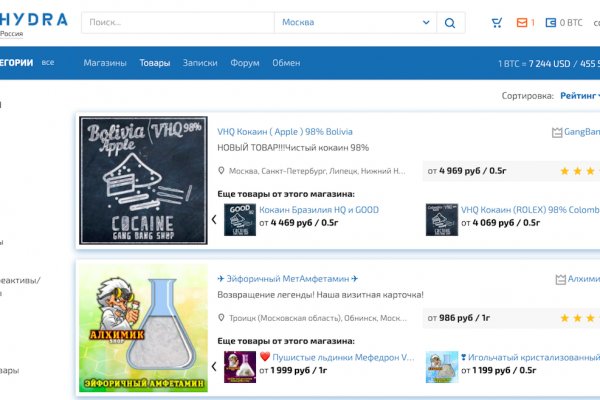

Если же данная ссылка будет заблокированная, то вы всегда можете использовать приватные мосты от The Tor Project, который с абсолютной точностью обойдет блокировку в любой стране. 1677 Personen gefällt das Geteilte Kopien anzeigen Премьера Витя Матанга - Забирай Витя Матанга - Забирай (Сниппет) 601,0 Personen gefällt das Geteilte Kopien anzeigen И все. Hydra поддержка пользователей. Mega Darknet Market не приходит биткоин решение: Банально подождать. Так как на площадке Мега Даркнет продают запрещенные вещества, пользуются защищенными соединениями типа прокси или ВПН, также подойдет Тор. Частично хакнута, поосторожней. Еще одной отличной новостью является выпуск встроенного обменника. Если вы часто посещаете один или несколько онион площадок, но загружать на компьютер Тор не хотите, то установите специальное расширение. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Это говорит о систематическом росте популярности сайта. Onion - the Darkest Reaches of the Internet Ээээ. Этот и другие сайты могут отображаться в нём. Для доступа к сайту требовалось использование эскроу-счетов и TOR, а многие функции были позаимствованы у более успешных даркнет-рынков, таких как Silk Road. Дружелюбным его никак не назовешь. Источник Источник. Многие из них не так эффективны, как хотелось. Веб-сайты в Dark Web переходят с v2 на v3 Onion. . ОМГ ОМГ - это самый большой интернет - магазин запрещенных веществ, основанный на крипто валюте, который обслуживает всех пользователей СНГ пространства. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, антивирусного ПО и повреждение компонентов. Изредка по отношению к некоторым вещам это желание вполне оправдано и справедливо, однако чаще всего - нет. Onion - Stepla бесплатная помощь психолога онлайн. По слухам основной партнер и поставщик, а так же основная часть магазинов переехала на торговую биржу. Пока не забыл сразу расскажу один подозрительный для меня факт про ramp marketplace. Заполните соответствующую форму и разгадайте хитрую капчу для входа в личный аккаунт: Чтобы проверочный код входа приобрёл более человеческий вид, потяните за голубой ползунок до тех пор пока не увидите знакомые символы. Рядом со строкой поиска вы можете найти отзывы о товаре, который искали, а так же рейтинг магазина, который выставляют пользователи, которые уже закупались, а так же там показаны некоторые условия товара, если они имеются. Возможность создавать псевдонимы. Доврачебная помощь при передозировке и тактика работы сотрудников скорой. Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. Перевалочная база предлагает продажу и доставку. Топ сливы. Им оказался бизнесмен из Череповца. После входа на площадку Hydra мы попадаем в мир разнообразия товаров. Настоящая ссылка зеркала только одна. Известны под названиями Deepweb, Darknet. Для этого просто добавьте в конце ссылки «.link» или «.cab». Разное/Интересное Разное/Интересное checker5oepkabqu. Всё, что надо знать новичку. последние новости Гидра года. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. Sblib3fk2gryb46d.onion - Словесный богатырь, книги. Хостинг изображений, сайтов и прочего Tor. Магазин предлагает несколько способов подачи своего товара. Перемешает ваши биточки, что мать родная не узнает.

Вычислить администраторов сайтов в зоне. Onion - Enot сервис одноразовых записок, уничтожаются после просмотра. Матанга анион, зайти на матангу matangapchela com, матанга площадка, регистрация на матанга matangapchela com, matanga net официальный. Onion Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion ScryptMail есть встроенная система PGP. Переходим к нелегальным магазинам, которыми и славится «луковая» сеть. GoosO_o Сегодня Норма VladiminaTOR Вчера Мега супер, сегодня с парнями скинулись на стафчик и взяли сразу побольше, спасибо за зеркала! По словам Артёма Путинцева, ситуация с Hydra двойственная. Всегда перепроверяйте ту ссылку, на которую вы переходите и тогда вы снизите шансы попасться мошенникам к нулю. Мы рекомендуем обратить внимание на эти проекты: Ahmia msydqstlz2kzerdg. Многие сайты блокируют за нарушения или просто предоставления определенных услуг. Россия под наркотиками Архивная копия от на Wayback Machine. Подробнее. Onion - Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. «Согласно материалам финансового расследования Федеральной службы по финансовому мониторингу, а также материалам уголовного дела и заключению комплексной судебно-бухгалтерской и финансово-экономической экспертизы, было легализовано более 2 млрд рублей уточнила Ирина Волк. Теги:чёрный магазин, наркомаркет, официальные адреса омг, как зайти на онион гидру а шлюзов, мостов, onion маршрутизатора позволяет достичь максимальную безопасность и анонимностьВойти на саицу. Поэтому прегабалин у данной категории пациентов должен использоваться с осторожностью. Кракен сайт официальный. Onion - OutLaw зарубежная торговая площадка, есть multisig, миксер для btc, pgp-login и тд, давненько видел её, значит уже достаточно старенькая площадка. Хороший и надежный сервис, получи свой. Он живет отдельно, с женой. Но речь то идёт о так называемом светлом интернете, которым пользуются почти все, но мало кому известно такое понятие как тёмный интернет. Параметры фармакокинетики прегабалина в равновесном состоянии у здоровых добровольцев, у больных эпилепсией, получавших противоэпилептическую терапию, и у пациентов, получавших его по поводу хронических болевых синдромов, были аналогичны. Для этого нужно просто перейти по официальной ссылкеЧто делать если я не получил свой клад? Господа психологи, не дай боже чтобы о вас как о человеке и как о специалисте судили по одному лишь тексту из трех абзацев. Получить ссылку на Мега (Mega) и безопасно совершить покупку возможно на нашем сайте. Меня занесли на носилках, и врач не давал даже 50, что я доживу до утра. После того, как из организма выводится наркотик, устраняется ломка, важно провести комплексное обследование. Для мобильных устройств: Скачать VPN - iphone android После окончания установки, запустить приложение и установить соединение. Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг ТОП-5 самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро. Сказала срочно ехать в 15 городскую больницу в члх к её наставнику, он там в отделении гнойной члх то ли зав., то ли просто какой-то суперспец.