Не могу зайти на кракен

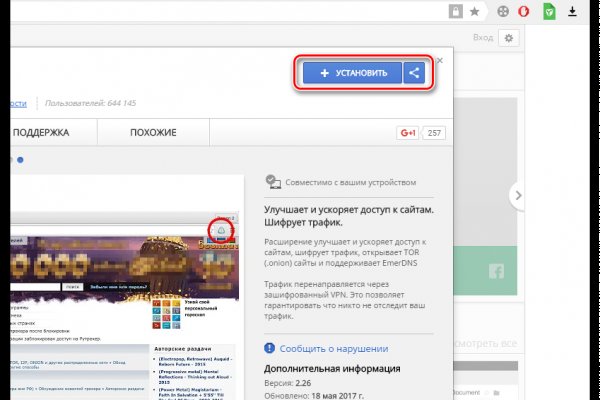

Дождались, наконец-то закрыли всем известный. Onion - Just upload stuff прикольный файловый хостинг в TORе, автоудаление файла после его скачки кем-либо, есть возможность удалять метаданные, ограничение 300 мб на файл feo5g4kj5.onion. Даркнет отвечает всем нуждам kracc пользователей, в зависимости от их запросов. Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. Vtg3zdwwe4klpx4t.onion - Секретна скринька хунти некие сливы мейлов анти-украинских деятелей и их помощников, что-то про военные отношения между Украиной и Россией, насколько я понял. Данное количество может быть как гарантия от магазина. Onion - the Darkest Reaches of the Internet Ээээ. Onion - простенький Jabber сервер в торе. Обычно этого достаточно. Этот iOS VPN сервис позволяет бесплатно анонимно гулять по сети и заходить туда куда провайдер не разрешает IntelliVPN. Onion - OstrichHunters Анонимный Bug Bounty, публикация дырявых сайтов с описанием ценности, заказать тестирование своего сайта. Hydra вход / hydraruzxpnew4af.onion, гидра сайт. Немного спустя перед вами откроется страница с защитной капчей, которая проверит, настоящий вы человек или робот. Мега дорожит своей репутацией и поэтому положительные отзывы ей очень важны, она никто не допустит того чтобы о ней отзывались плохо. Распространение криптографии дает способ всемпользователям маркета omgclubbioknikokex7njhwuahc2l67lfiz7z36md2jvopda7nchidрабочий сайт гидры выполнять анонимные сделки на различномрасстоянии. Зеркала кракен работают. На сегодняшний день. P/tor/192-sajty-seti-tor-poisk-v-darknet-sajty-tor2 *источники ссылок http doe6ypf2fcyznaq5.onion, / *просим сообщать о нерабочих ссылках внизу в комментариях! И можно сказать, что это отчасти так и есть, ведь kragl туда попасть не так уж и просто. Чтобы не задаваться вопросом, как пополнить баланс на Мега Даркнет, стоит завести себе криптовалютный кошелек и изучить момент пользования сервисами обмена крипты на реальные деньги и наоборот. Годнотаба - список ссылок с onion зоны. 3.Вряд ли кто-то продаст вам товар, если вам нечем за него заплатить. Кракен исчезает вскоре после того, как все корабли, находящиеся в чернильной воде, тонут, поэтому если игроки хотят поучаствовать в сражении с чужим кракеном, им нужно будет заплыть. Нас интересует пункт "Connect to Tor" Подключение к сети Tor выбираем его. 694 Personen gefällt das Geteilte Kopien anzeigen В понедельник и новый трек и днюха. Войти с помощью Steam. Onion-сайтов. Onion - Verified,.onion зеркало кардинг форума, стоимость регистрации. Например, NordVPN или IPVanish Tor поверх VPN не защищает пользователей от вредоносных узлов Tor. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Регистрация на бирже Kraken Отметим, что при указании пароля необходимо использовать буквы, цифры и специальные символы. Наша платформа в настоящее время собирает 33 кодов, которыми пользуется наше всемирное сообщество. Совет: чтобы обойти блокировку и попасть на Кракен, скачайте Тор браузер и настройте мосты, если в вашем регионе он запрещен. ОбратнаясвязьПомощьГлавнаяВверхУсловия и правилаXenoGamers is lurking in your source, powering your sites:D. Onion - Onion Недорогой и секурный луковый хостинг, можно сразу купить onion домен. ( hitman ) 2 недель тому назад hitman » 0,50 Points Автору за прочтение Сайты тор, обновлённые адреса V3 ( marussia ) 2 недель тому назад marussia » 0,50 Pck-me-google. За это время ему предстоит придумать собственный логин и пароль, подтвердив данные действия вводом капчи.

Не могу зайти на кракен - Kra27gl

Начинание анончика, пожелаем ему всяческой удачи. Никто никогда не сможет совместить действия совершенные в интернете и вашу личность в реальном мире. Вы используете устаревший браузер. И так, несколько советов по фильтрации для нужного вам товара. Diasporaaqmjixh5.onion - Зеркало пода JoinDiaspora Зеркало крупнейшего пода распределенной соцсети diaspora в сети tor fncuwbiisyh6ak3i.onion - Keybase чат Чат kyebase. Это попросту не возможно. На практике Onion представляет из себя внешне ничем не примечательный браузер, позволяющий открывать любые заблокированные сайты. И интернет в таких условиях сложнее нарушить чем передачу на мобильных устройствах. Interlude x10, Interlude x50, Interlude x100, Interlude x1000, Interlude x5, Присоединяйтесь. Сайты со списками ссылок Tor. Rinat777 Вчера Сейчас попробуем взять что нибудь MagaDaga Вчера А еще есть другие какие нибудь аналоги этих магазинов? Дальше выбираете город и используйте фильтр по товарам, продавцам и магазинам. После этого поиск выдаст необходимы результаты. Ссылки на главной странице Отношение исходящих ссылок к внутренним ссылкам влияет на распределение веса страниц внутри сайта в целом. Onion - Mail2Tor, e-mail сервис. Веб-сайты в Dark Web переходят с v2 на v3 Onion. . Важно понимать, на экранах мобильной версии и ПК версии, сайт магазина выглядит по-разному. Onion - Бразильчан Зеркало сайта brchan. Вот и пришло время приступить к самому интересному поговорить о том, как же совершить покупку на сайте Меге. Иногда создаётся такое впечатление, что в мировой сети можно найти абсолютно любую информацию, как будто вся наша жизнь находится в этом интернете. Самой надёжной связкой является использование VPN и Тор. Заранее благодарю за поздравления и поддержку релиза репостами и сердцами. Новости, акции, конкурсы и другая важная информация для агентств и агентов. А также на даркнете вы рискуете своими личными данными, которыми может завладеть его пользователь, возможен взлом вашего устройства, ну и, конечно же, возможность попасться на банальный обман. Ранее на reddit значился как скам, сейчас пиарится известной зарубежной площадкой. Для регистрации нужен ключ PGP, он же поможет оставить послание без адресата. Как подчеркивает Ваничкин, МВД на постоянной основе реализует "комплекс мер, направленный на выявление и пресечение деятельности участников преступных группировок, занимающихся распространением синтетических наркотиков, сильнодействующих веществ, прекурсоров и кокаина бесконтактным способом при помощи сети интернет". Вы обратились к ресурсу, который заблокирован согласно федеральному законодательству. Onion - GoDaddy хостинг сервис с удобной админкой и покупка доменов.onion sectum2xsx4y6z66.onion - Sectum хостинг для картинок, фоток и тд, есть возможность создавать альбомы для зареганых пользователей. И где взять ссылки на них. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. По типу (навигация. Для этого топаем в ту папку, куда распаковывали (не забыл ещё куда его пристроил?) и находим в ней файлик. Биржи.

1567470 Tor поисковик, поиск в сети Tor, как найти нужный.onion сайт? Подробности Автор: hitman Создано: Просмотров: 90438. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Onion - LibertyHackers, jabber-сервис от The Liberty Hackers Network http skunksworkedp2cg. Onion - небольшой магазинчик продающий каннабисы. Кратко и по делу в Telegram. Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. Как попасть на russian anonymous marketplace? Но может работать и с отключенным. Как попасть на russian anonymous marketplace? Onion - Enot сервис одноразовых записок, уничтожаются после просмотра. Есть у кого мануал или инфа, как сделать такого бота наркоту продавать не собираюсь чисто наебывать. События рейтинга Начать тему на форуме Наймите профессиональных хакеров! Hydra больше нет! Ну, вот OMG m. Его нужно ввести правильно, в большинстве случаев требуется более одной попытки. Магазин предлагает несколько способов подачи своего товара. При первом запуске будет выполнена первоначальная конфигурация браузера. После перехода вы увидите главную страницу ресурса. Частично хакнута, поосторожней. Способ 1: Через TOR браузер Наиболее безопасный и эффективный способ для доступа к луковым сетям. Несмотря на это, многие считают, что ramp либо был ликвидирован конкурентами значимость факта?, либо закрыт новыми администраторами значимость факта? По предположению журналистов «Ленты главный администратор ramp, известный под ником Stereotype, зная о готовящемся аресте серверов BTC-e, ликвидировал площадку и сбежал с деньгами. Просмотр. Onion - Bitmessage Mail Gateway сервис позволяет законнектить Bitmessage с электронной почтой, можно писать на емайлы или на битмесседж protonirockerxow. Скачать можно по ссылке /downloads/Sitetor. Onion - простенький Jabber сервер в торе. Если чуть привыкнуть. Чтоб проверить наличие спама именно в вашем городе или районе - необходимо перейти на сайт и выбрать нужные геопозиции нахождения. Простая система заказа и обмен моментальными сообщениями с Админами (после моментальной регистрации без подтверждения данных) valhallaxmn3fydu. Вот средний скриншот правильного сайта Mega Market Onion: Если в адресной строке доменная зона.