Как зарегистрироваться на кракене

Как и на любом рынке, где работают множество продавцов, есть те, кто снижают ценник, а есть те, кто хочет хорошо заработать. И так, несколько советов по фильтрации для нужного вам товара. Логин не показывается в аккаунте, что исключает вероятность брутфорса учетной кракен записи. Как мы знаем "рынок не терпит пустоты" и в теневом интернет пространстве стали набирать популярность два других аналогичных сайта, которые уже существовали до закрытия Hydra. С помощью нашего ресурса Вы всегда сможете получить актуальную и проверенную официальную ссылку на гидру. Рейтинг продавца а-ля Ebay. Зарубежный форум соответствующей тематики. Одним из самых простых способов войти в Мегу это использовать браузер Тор. Подобного нет практически ни у кого на всём рынке, что очень сильно выделяет данную площадку. Matanga уверенно занял свою нишу и не скоро покинет насиженное место. На данный момент, krakenruzxpnew4af, ценники по всем товарам стали вполне приятными, но учитывая постоянный рост аудитории krakenruzxpnew4af геометрически увеличивающиеся количество новых барыг кракена, цены претерпят в будущем krakenruzxpnew4af, скорее krakenruzxpnew4af рынок будет диктовать krakenruzxpnew4af снижения ценников, для более захватывающей, конкуретной борьбы за продажи. Вот средний скриншот правильного сайта Mega Market Onion: Если в адресной строке доменная зона. Во суде представителю сильного пола навыписывали взыскание во 4 тыс. Необходимо выделить существование собственного приложения для Android! Всегда свежая! Присутствует доставка по миру solaris и перечисленным странам. Ссылка на сайт кракен онион Оплата товаров производится в биткоинах, и рнион большинстве случаев продавцы предпочитают принимать ссылку на сайт кракен онион биткоинами. Проверь свою удачу! Правила входа на Кракен Цены на товары на Кракене Если кому то хочется верить, что «темном» сайте можно покупать дорогие товары подешовке, то спешим Вас расстроить, цены здесь вовсе не копеечные. Дизайн необходимо переработать, или навести порядок в существующем. Похожие. Стоит конечно отметить, что совсем плохого товара на kraken onion нет, за этим строго следит администрация, поэтому как говориться урвать что-то за копейки вряд ли получится. Все актуальные ссылки на маркетплейс можно узнать через официальные источники и ресурсы проекта. Они должны были зарегистрироваться и пополнять свой баланс, с которого средства (криптовалюта) списывалась продавцам (магазинам). России. Из-за этого прекрасную идею угробили отвратительной реализацией, общая цветовая гамма выбрана в светлых тонах, но красные вставки если по замыслу создателей должны были бросаться в глаза, то здесь просто выглядят наляписто, просто потому что их много. Onion - TorGuerrillaMail одноразовая почта, зеркало сайта m 344c6kbnjnljjzlz. Администрация портала OMG! Оплата принимается только с Qiwi кошелька на Qiwi кошелек обменника.

Как зарегистрироваться на кракене - Не пришли деньги на кракен

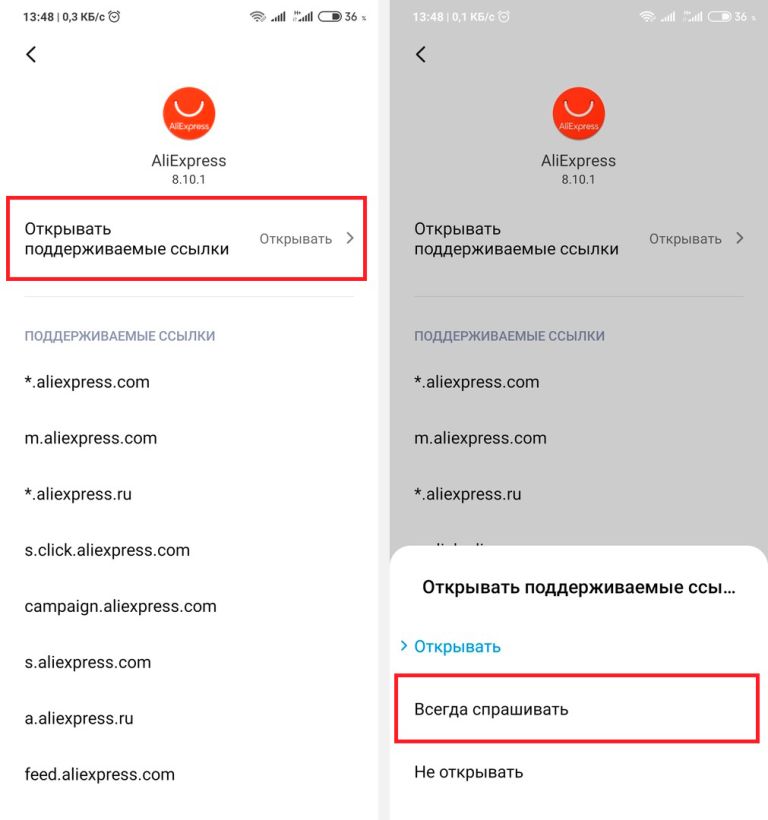

ков. Для регистрации нужен ключ PGP, он же поможет оставить послание без адресата. Биржи. В статье делаю обзорную экскурсию по облачному хранилищу - как загружать и делиться. Скачать можно по ссылке /downloads/Sitetor. Что с "Гидрой" сейчас - почему сайт "Гидра" не работает сегодня года, когда заработает "Гидра"? Мы выступаем за свободу слова. 485297 Драйвера и ПО к USB-эндоскопу ViewPlayCap. Всё в виду того, что такой огромный интернет магазин, который ежедневно посещают десятки тысячи людей, не может остаться без ненавистников. В октябре 2021. p/tor/192-sajty-seti-tor-poisk-v-darknet-sajty-tor2 *источники ссылок http doe6ypf2fcyznaq5.onion, / *просим сообщать о нерабочих ссылках внизу в комментариях! Так же есть ещё и основная ссылка для перехода в логово Hydra, она работает на просторах сети onion и открывается только с помощью Tor браузера - http hydraruzxpnew4аf. Так же попасть на сайт Hydra можно, и обойдясь без Тора, при помощи действующего VPN, а так же если вы будете использовать нужные настройки вашего повседневного браузера. Можно добавлять свои или чужие onion-сайты, полностью анонимное обсуждение, без регистрации, javascript не нужен. Во-вторых, плагин часто превращает вёрстку заблокированных страниц в месиво и сам по себе выглядит неопрятно. Хорошая новость, для любых транзакций имеется встроенное 7dxhash шифрование, его нельзя перехватить по воздуху, поймать через wifi или Ethernet. Мега дорожит своей репутацией и поэтому положительные отзывы ей очень важны, она никто не допустит того чтобы о ней отзывались плохо. Hydra или крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Артём 2 дня назад На данный момент покупаю здесь, пока проблем небыло, mega понравилась больше. Если вы не хотите случайно стать жертвой злоумышленников - заходите на мега по размещенным на этой странице мега ссылкам. Веб-сервисы По степени удобства веб-сервисы, предлагающие открытие заблокированных сайтов через прокси-серверы, не сильно отличаются друг от друга. Поисковики Tor. Rar 289792 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. Она защищает сайт Mega от DDoS-атак, которые систематически осуществляются. Что можно купить на Гидре Если кратко всевозможные запрещенные товары. Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. Одним из самых главных способов обхода страшной блокировки на сайте Меге это простое зеркало. Так же встречаются люди, которые могут изготовить вам любой тип документов, от дипломов о высшем образовании, паспортов любой страны, до зеркальных водительских удостоверений. Т.е. Форум Форумы lwplxqzvmgu43uff. Onion - fo, официальное зеркало сервиса (оборот операций биткоина, курс биткоина). Всем мир! Выбирая на магазине Мега Даркнет анонимные способы оплаты, типа Биткоин, вы дополнительно страхуете себя. Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. Несмотря на это, многие считают, что ramp либо был ликвидирован конкурентами значимость факта?, либо закрыт новыми администраторами значимость факта? Onion - OutLaw зарубежная торговая площадка, есть multisig, миксер для btc, pgp-login и тд, давненько видел её, значит уже достаточно старенькая площадка. Не попадайтесь на их ссылки и всегда будете в безопасности. IP адрес сервера: Имя сервера: apache/2.2.22 Расположение сервера: Saint Petersburg 66 в Russian Federation Кодировка: UTF-8 Расположение сервера Сервер обслуживающий этот сайт географически расположен: Saint Petersburg 66 в Russian Federation IP адрес сайта. Org, список всех.onion-ресурсов от Tor Project. Onion-сайты v2 больше не будут доступны по старым адресам. Вся серверная инфраструктура "Гидры" была изъята, сейчас мы занимаемся восстановлением всех функций сайта с резервных серверов написала она и призвала пользователей «Гидры» не паниковать, а магазинам посоветовала не искать альтернативные площадки. Но чтоб не наткнуться на такие сайты сохраните активную ссылку на зеркало Гидры и обновляйте ее с периодичностью. Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. Дружелюбным его никак не назовешь.

После всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. В первую очередь следует найти ссылку Мега Даркнет Маркет для Тор. Выбирая на магазине Мега Даркнет анонимные способы оплаты, типа Биткоин, вы дополнительно страхуете себя. Заполните соответствующую форму и разгадайте хитрую капчу для входа в личный аккаунт: Чтобы проверочный код входа приобрёл более человеческий вид, потяните за голубой ползунок до тех пор пока не увидите знакомые символы. Особенно хочу обратить ваше внимание на количество сделок совершенное продавцом. Вдобавок, на площадке есть кнопка вывода средств, позволяющая быстро снять оставшиеся денежные сбережения, а не тратить их на пустяки (как это часто приходится делать в букмекерских конторах и онлайн-казино). Как бороться с блокировками Сегодня все больше людей ищет рабочую ссылку на Мега Даркнет, аргументируя это тем, что по обычным адресам портал просто не работает. Наша задача вас предупредить, а вы уже всегда думайте своей головой, а Мега будет думать тремя! Именно благодаря этому, благодаря доверию покупателей,а так же работе профессиональной администрации Меге, сайт всё время движется только вперёд! Mega mirror огромная торговая платформа, где собраны лучшие поставщики в Даркнете. Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Прекратим о грустном. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Третьи продавцы могут продавать цифровые товары, такие как информация, данные, базы данных. Вместо курьера вы получите адрес и описание места где забрать заказ. На Меге сотни тысяч зарегистрированных пользователей и понятное дело, что каждому не угодишь. Важно понимать, на экранах мобильной версии и ПК версии, сайт магазина выглядит по-разному. Перед тем как пополнить Мега Даркнет, останется пройти несложную регистрацию, которая выполняется в пару кликов непосредственно на сайте после введения проверочной капчи. Так как система блокчейн имеет свои особенности, стоит это учитывать перед тем как пополнить баланс на Мега Даркнет. Магазины в маркетплейсе работают по принципу закладок. Наглядный пример: На главной странице магазина вы всегда увидите первый проверочный код Мега Даркнет, он же Капча. Располагается в темной части интернета, в сети Tor. Список ссылок обновляется раз в 24 часа. Таких людей никто не любит, руки бы им пообломать. Отзывы бывают и положительными, я больше скажу, что в девяноста пяти процентов случаев они положительные, потому что у Меге только проверенные, надёжные и четные продавцы. Все права защищены. Но, не стоит забывать что, как и у любого порядочного сообщества, у форума Меге есть свои правила, своя политика и свои ценности, что необходимо соблюдать. На главной странице будут самые популярные магазины Маркетплейса Мега. Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте.