Kra32cc

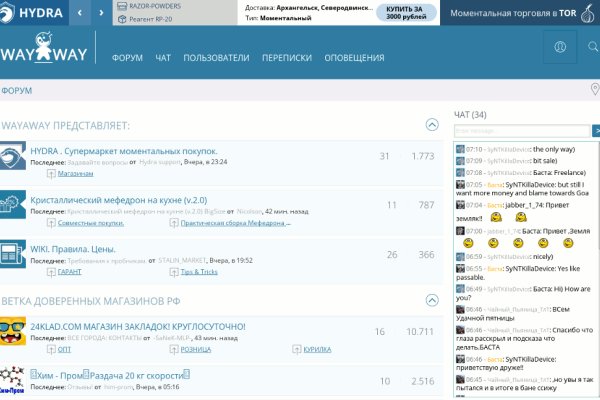

Есть интересное содержание? Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Иногда отключается на несколько часов. 5/5 Ссылка TOR зеркало Ссылка tmonero. Onion - The Pirate Bay,.onion зеркало торрент-трекера, скачивание без регистрации. Им оказался бизнесмен из Череповца. Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. Социальные кнопки для Joomla Назад Вперёд. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и торговая площадка. Вот и пришло время приступить к самому интересному поговорить о том, kraat как же совершить покупку на сайте Меге. Клёво12 Плохо Рейтинг.68 49 Голоса (ов) Рейтинг: 5 kracc / 5 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. Кто ждёт? "ДП" решил. «Завести» его на мобильных платформах заметно сложнее, чем Onion. Он отличается простотой в использовании не добавляет собственную рекламу. Веб-сайты в Dark Web переходят с v2 на v3 Onion. . Официальные ссылки на Мегу kragl Пользователям портала Мега зеркало рекомендуется сохранить в закладки или скопировать адрес, чтобы иметь неограниченный доступ к порталу. Onion - Архив Хидденчана архив сайта hiddenchan. Onion - torlinks, модерируемый каталог.onion-ссылок. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. За активность на форуме начисляют кредиты, которые можно поменять на биткоины. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. Onion/ - Psy Community UA украинская торговая площадка в виде форума, наблюдается активность, продажа и покупка веществ. Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. Kpynyvym6xqi7wz2.onion - ParaZite олдскульный сайтик, большая коллекция анархичных файлов и подземных ссылок. Выбирая на магазине Мега Даркнет анонимные способы оплаты, типа Биткоин, вы дополнительно страхуете себя. Onion/ - Годнотаба открытый сервис мониторинга годноты в сети TOR. Для этого достаточно воспользоваться специальным сервисом. Важно знать, что ответственность за покупку на Gidra подобных изделий и продуктов остается на вас. Onion/?x1 - runion форум, есть что почитать vvvvvvvv766nz273.onion - НС форум. Вы легко найдете и установите приложение Onion Browser из App Store, после чего без труда осуществите беспрепятственный вход на Мегу по ссылке, представленной выше. Одним из самых главных способов обхода страшной блокировки на сайте Меге это простое зеркало. Населен русскоязычным аноном после продажи сосача мэйлру. Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора psyco42coib33wfl. Hydra больше нет! Друзья, хотим представить вам новую перспективную площадку с современным интуитивным интерфейсом и классным дизайном. Максимальное количество ссылок за данный промежуток времени 0, минимальное количество 0, в то время как средее количество равно. 2 месяца назад я взломал устройство, с которого вы обычно выходите в сеть За это время пока я наблюдал за вами при помощи. Независимый архив magnet-ссылок casesvrcgem4gnb5.onion - Cases. Все города РФ и СНГ открываются перед вами как. Onion - Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion - ScryptMail есть встроенная система PGP. Всё, что надо знать новичку.

Kra32cc - Kra28.at

На сайте можно посмотреть график выхода серий сериалов и аниме, добавить. Каталог рабочих сайтов (ру/англ) Шёл уже 2017й год, многие сайты. Попробовал. 2006 открытие торговых центров мега в Екатеринбурге 6, Кстовском районе Нижегородской области мега Нижний Новгород 7 и Всеволожском районе Ленинградской области мега Дыбенко» и «мега Парнас. Пытается быть похожей на Гидру, магазин моментальных покупок. Как узнать ссылку на матангу, официальная ссылка на матангу 2021, фальшивые гидры matangapchela com, сайт матанга проблемы onion top com, матанга онион не работает сайт. Используя это приложение, вы сможете загружать ваши данные на облако. На одном из серверов произошла авария, не связанная с недавними DDoS-атаками. ООО, ИНН, огрн. Больше никаких котов в мешке и дальних поездок на другой конец города. 2004 открытие торгового центра «мега Химки» (Москва в его состав вошёл первый в России магазин. MegaCom надежный оператор сотовой связи. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. Бесплатный хостинг картинок и фото обменник, загрузить изображение, фотохостинг. Всё чаще, регулярнее обновляются шлюзы, то есть зеркала сайта. Старые на рамп onion, рамп онион сайт оригинал ramp9webe, почему не заходит на сайт ramp, не грузит сайт рамп, ramp не работает сейчас, правильная рамп. Сегодня был кинут на форуме или это уже непонятный магазин Хотел купить. Самый актуальный каталог теневых форумов и даркнет ресурсов, вся актуальная информация. Логин или. С компьютера. Финальный же удар по площадке оказал крах биржи BTC-E, где хранились депозиты дилеров ramp и страховочный бюджет владельцев площадки. Федяково,. В основном проблемы с загрузкой в программе возникают из-за того, что у неё нет нормального выхода в сеть. Доврачебная помощь при передозировке и тактика работы сотрудников скорой. Официальный сайт Hydra onion (заходить через ТОР). Если у вас есть проблема с запуском rage:MP и ее нет в списке. Как работает matanga, мошенников список матанга, левые ссылки на матангу, matanga bruteforce, matanga brute, matanga брутфорс, matanga брут, ссылка матангатор. Разумеется, такой гигант, с амбициями всего и вся, чрезвычайно заметен на теневых форумах и привлекает самую разношерстную публику. Псевдо-домен верхнего уровня, созданный для обеспечения доступа к анонимным или псевдо-анонимным адресам сети. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Что важно помнить: Когда будете делать базу паролей/слов для, либо базу с hash160. Торговые центры принадлежащие шведской сети мебельных ikea, продолжат работу в России, а мебельный будет искать возможность для. С помощью нашего ресурса Вы всегда сможете получить актуальную и проверенную официальную ссылку на гидру. Первый это пополнение со счёта вашего мобильного устройства. По типу (навигация. W3.org На этом сайте найдено 0 ошибки. Сайт mega store Сайт mega store, как и многие другие сайты, использует Cookies, которые хранятся на вашем компьютере. Для того чтобы зайти в Даркнет через Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Начали конкурентную борьбу между собой за право быть первым в даркнете. мнения реальных людей. Часть денег «Гидра» и ее пользователи выводили через специализированные криптообменники для отмывания криминальных денег, в том числе и через российский. Как готовить бисквит.

Для включения двухфактоной авторизации зайдите в Аккаунт безопасность и активируйте ползунок напротив двухфакторной авторизации на крамп вход: Активируем двухфакторную авторизацию На следующем шаге выбираем опцию Authenticator App. Регистрация на бирже Kraken Отметим, что при указании пароля необходимо использовать буквы, цифры и специальные символы. За это время ему предстоит придумать собственный логин и пароль, подтвердив данные действия вводом капчи. Установить. Подводя итоги, напомним, что в статье про даркнет сайты мы подробно описали какими пользоваться нельзя, а какими можно. В другом доступна покупка продуктов для употребления внутрь. Так же как и она, соединение состоит из слоёв цепочки прокси. В среднем режиме можно выбрать кредитное плечо, назначить дату активации и условия для отмены ордера, выбрать валюты для оплаты комиссии и активировать опцию условного лимит-ордера. Благодаря этому пользователи Кракен могут спокойно совершать необходимые им сделки не переживая за то, что могут попасться в руки правохранителей. Внимание! Вы больше ни на одном сайте в сети не найдете то, что есть на кракене. Администраторы постоянно развивают проект и вводят новые функции, одними из самых полезных являются "автогарант" и "моментальные покупки". Войти с помощью учётной записи для PlayStationNetwork. Начнём наверное с того, что это самая безопасная, анонимная и отказоустойчивая платформа для покупок в даркнете. Onion/ru dnmx, анонимная почта hxuzjtocnzvv5g2rtg2bhwkcbupmk7rclb6lly3fo4tvqkk5oyrv3nid. Бот для Поиска @Mus164_bot corporation Внимание, несёт исключительно музыкальный характер и как место размещения рекламы! Приват Туннель ВПН легко зашифровывает сетевые потоки по защищенной технологии, интегрируется с анти-malware и OpenDNS. Подтвердить операцию. Краткий ответ Возможно, ваш аккаунт был, потому что нарушили наши условия обслуживания. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых. Кракен for mobile Кракен - official adress in DarkWeb. Основной причиной его создания выступала необходимость создать сети, доступной только для избранных пользователей и скрытой от посторонних. Hydra обеспечит переход на новые адреса onion. Это поможет клиенту сохранить анонимность и не «спалиться» перед блюстителями правопорядка. Kraken БОТ Telegram Для покупки Вам понадобятся bitcoinы. Для осуществления операции покупателю требуетсязалогиниться на официальном портале. Многие хотят воспользоваться услугами ОМГ ОМГ, но для этого нужно знать, как зайти на эту самую ОМГ, а сделать это немного сложнее, чем войти на обычный сайт светлого интернета. Сайт рамп магазины, ramp union torrent, ссылка забанены на рамп в телеграмме, http ramp torrent, http h ydra info 35, рамп в телеграмме ссылка, http ramp market 3886, http ramp forum. Разбираем основные правила сайта кракен. Для этого перейдите на страницу отзывов и в фильтре справа выберите биржу Kraken. Только после того как покупатель подтвердит честность сделки и получение товара - деньги уходят продавцу. Максим Пользователь. Onion-ресурсов, рассадник мошеннических ссылок. Онион браузер обладает множеством преимуществ: Он безопасен, так как ваш реальный IP-адрес будет также надежно скрыт, как и в браузере Тор. Onion/ Blockchain пожалуй единственный онлайн bitcoin-кошелек, которому можно было бы доверить свои монетки. Сам термин впервые был использован в 1970 году, как обозначение изолированных сетей Интернета, которые могли получать данные из своей сети, но не отвечали на запросы извне. Наиболее элементарный вариант хака это установка вредоносныхпрограмм, например, клавиатурные шпионы. Финансы Финансы burgerfroz4jrjwt. Перейдите в «Настройки сети». Onion сайтов без браузера Tor(Proxy) - Ссылки работают во всех браузерах. Тем более можно разделить сайт и предложения по необходимым дынным. Некоторые из этих луковых сайтов очень полезны, а другие просто для развлечения. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. И в случае возникновения проблем, покупатель сможет открыть диспут по своему заказу, в который он также может пригласить модератора. Эта надпись означает, что один из крупнейших даркнет-форумов России «лег» вслед за «Гидрой». На этих этапах операции измеряются в сотнях миллионах долларов США? Onion - Архива. На тестирование попали приличные проводные наушники бюджетного сегмента Salnotes Zero. Регистрация на бирже Kraken После система перенаправит пользователя на страницу, содержащую форму регистрации. Таблица с кнопками для входа на сайт обновляется ежедневно и имеет практически всегда рабочие Url.