Kra32.at

Однако, сначала эти разделы можно игнорировать, а концентрация внимания требуется на вкладке «Пройти верификацию» (Get Verified). Заключение Биржа Kraken сегодня это, бесспорно, лидирующая площадка для функциональной и удобной торговли криптовалютой. Снизу зеленые, это аски. Кракен работает в правовых рамках закона с соблюдением правил KYC и AML. Ответим на эти вопросы в обзоре биржи Kraken. Биржа предоставляет возможность пользователям повысить лимиты до 100 000 долларов в день и до 500 000 долларов в месяц. Достаточно качественная и быстрореагирующая техподдержка. Далее "Фьючерсы". Трейдер понимает, что администрация проекта снимает с себя ответственность за такие колебания цен. На криптобирже возможен ввод/вывод фиатных валют. Как завести деньги на Kraken Выберите валюту и нажмите купить. Кроме позитивных особенностей, бирже Кракен свойственны также плюсы: Перечень виртуальных валют и фиатных денег, принятых в листинг, очень редко пополняется новыми активами. Что касается отзывов трейдеров о бирже Kraken, здесь снова подтверждается то, что ресурс является эталоном площадки для работы с криптовалютой. Стоит отметить, что компания не имеет необходимой лицензии, но обеспечивает безопасность для клиентов и тщательно проверяет учетные записи трейдеров. Банковскую карту можно подключить только kraken после верификации уровня кракен "Стандартный". Ошибочно выполненные переводы средств невозможно возвратить. Дождаться системного сообщения на виртуальную почту. Что то же возможно. Доступны лимиты до 2000 долларов в день и до 10 000 долларов в месяц. Ethereum, Bitcoin, Tether, Cardano, Litecoin, EOS.

Kra32.at - Почему кракен не блокируют

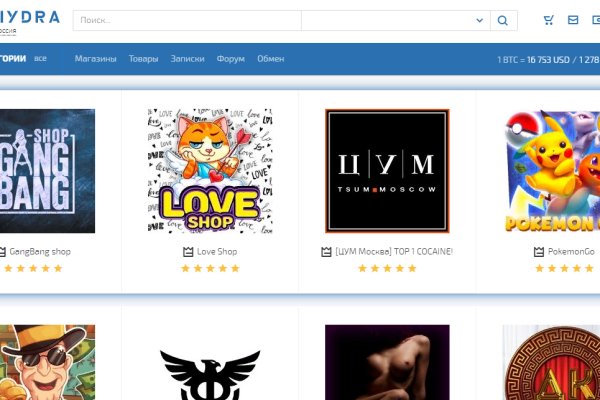

ьный сайт абсолютно безопасный. И где взять ссылки на них. Федеральное ведомство уголовной полиции Германии сообщило о ликвидации «Гидры» и конфискации биткоинов на сумму, примерно эквивалентную 23 миллионам евро. Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. Ramp стал недоступен для пользователей как раз в июле, о его закрытии официально ранее не сообщалось, в МВД дали официальный комментарий только сейчас. Безопасность Tor. Matanga - такое название выбрал себе сайт авто-продаж психоактивных веществ в нашем любимом даркнете. Покупателю остаются только выбрать "купить" и подтвердить покупку. По количеству зеркал Матанга может легко оставить кого угодно позади, в онионе площадка подтверждает 6 своих зеркал, не один, не два, а целых шесть, так что эти ребята достойны нашего внимания. Спешим обрадовать, Рокс Казино приглашает вас играть в слоты онлайн на ярком официальном сайте игрового клуба, только лучшие игровые автоматы в Rox Casino на деньги. Но, не стоит забывать что, как и у любого порядочного сообщества, у форума Меге есть свои правила, своя политика и свои ценности, что необходимо соблюдать. Кто чем вместо теперь пользуется? Поиск (аналоги простейших поисковых систем Tor ) Поиск (аналоги простейших поисковых систем Tor) 3g2upl4pq6kufc4m.onion - DuckDuckGo, поиск в Интернете. Qubesos4rrrrz6n4.onion - QubesOS,.onion-зеркало проекта QubesOS. Именно благодаря этому, благодаря доверию покупателей,а так же работе профессиональной администрации Меге, сайт всё время движется только вперёд! Готовы? Одним из самых простых способов войти в Мегу это использовать браузер Тор. Время быть вместе! Rar 289792 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. Сам же сайт включает в себя множество функций которые помогают купить или продать вес буквально автоматизированно, и без лишних третьих лиц. Также у каждого продавца на площадке выставлены отзывы от предыдущих сделок. Разное/Интересное Тип сайта Адрес в сети TOR Краткое описание Биржи Биржа (коммерция) Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылзии. Хостинг изображений, сайтов и прочего Tor. Топчик зарубежного дарквеба. Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Так как система блокчейн имеет свои особенности, стоит это учитывать перед тем как пополнить баланс на Мега Даркнет. Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома. Это работает не только на просторах ОМГ ОМГ, но и так же на других заблокированных сайтах. Ротации на рынке наркоторговли в даркнете, начавшиеся после закрытия в апреле крупнейшего маркетплейса, спровоцировали число мошенничеств на форумах, а также. Вы используете устаревший браузер. Возможные причины блокировки: единый реестр доменных имен, указателей страниц сайтов в сети «Интернет» и сетевых адресов, содержащие информацию, распространение которой в Российской Федерации запрещено. Всегда работающие методы оплаты: BTC, XMR, usdt. Onion - Alphabay Market зарубежная площадка по продаже, оружия, фальшивых денег и документов, акков от порносайтов. Он годится как закрытый инструмент, не влияющий на работу остальной системы. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! Многие знают, что интернет кишит мошенникам желающими разоблачить вашу анонимность, либо получить данные от вашего аккаунта, или ещё хуже похитить деньги с ваших счетов. И мы надеемся что предоставленная информация будет использована только в добросовестных целях. Zcashph5mxqjjby2.onion - Zcash сайтик криптовалютки, как bitcoin, но со своими причудами. Onion - Deutschland Informationskontrolle, форум на немецком языке. Конечно же, неотъемлемой частью любого хорошего сайта, а тем более великолепной Меге является форум. И постоянно предпринимают всевозможные попытки изменить ситуацию. Моментальный это такой способ покупки, когда вам показаны только варианты когда покупка мгновенная, то есть без подтверждения продавца. Каждый день администрация ОМГ ОМГ работает над развитием их детища. Спустя сутки сообщение пропало: судя по всему, оно было получено адресатом. Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали функционировать и стало сложнее искать рабочие, поэтому составил.

Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. По мне же, так удобнее изменить путь и распаковать его в специально подготовленную для этого папку. Несмотря на заглавные буквы на изображении, вводить символы можно строчными. Многие и многое шлют в Россию. Сразу заметили разницу? Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом». В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Mega Darknet Market). Самое главное вы со своей стороны не забывайте о системе безопасности и отправляйте форму получения товара только после того как удостоверитесь в качестве. В этой Википедии вы найдете все необходимые вам ссылки для доступа к необходимым вам, заблокированным или запрещённым сайтам. У Вас есть сайт? Вы используете устаревший браузер. Способ 1: Через TOR браузер Наиболее безопасный и эффективный способ для доступа к луковым сетям. Всяческие политико-революционно-партизанские ресурсы здесь не привожу намеренно. Возможность оплаты через биткоин или терминал. Связь доступна только внутри сервера RuTor. Этот сайт упоминается в сервисе микроблогов Twitter 0 раз. Немного правее строки поиска вы можете фильтровать поиск, например по городам, используя который, сайт выдаст вам только товары в необходимом для вас месте. Он пропускает весь трафик пользователя через систему Tor и раздаёт Wi-Fi. Это сделано для того, чтобы покупателю было максимально удобно искать и приобретать нужные товары. Добавить комментарий. Низкие цены, удобный поиск, широкая география полетов по всему миру. Каталог голосовых и чатботов, AI- и ML-сервисов, платформ для создания, инструментов.возврата средств /фальш/ дейтинг и все что запрещено Законами Украины. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн.