Кракен маркетплейс ссылка на сайт

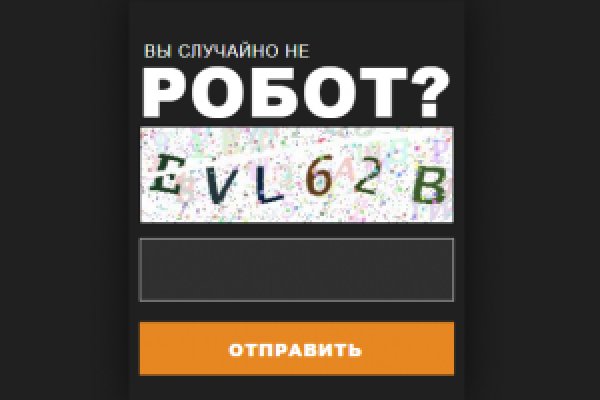

Выбирая на магазине Мега Даркнет анонимные способы оплаты, типа Биткоин, вы дополнительно страхуете себя. Отзывы о великой Меге встречаются разные. После успешного прохождения капчи (проверочный код на меге даркнет) вы можете увидеть привычное пространство со списком магазинов. Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа, которые есть на нашем сайте. Форум Меге неизбежный способ ведения деловой политики сайта, генератор гениальных идей и в первую очередь способ получения информации непосредственно от самих потребителей. Оригинальный сайт: ore (через TOR browser) / (через Тор) / (онион браузер).Сборник настоящих, рабочих ссылок на сайт мега в Даркнете, чтобы вы через правильное, рабочее зеркало попали на официальный сайт Меги. Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. Что можно купить на Гидре Если кратко всевозможные запрещенные товары. На Меге сотни тысяч зарегистрированных пользователей и понятное дело, что каждому не угодишь. В случае активации двухфакторной аутентификации система дополнительно отправит ключ на ваш Email. Т.е. Перед тем как пополнить Мега Даркнет, останется пройти несложную регистрацию, которая выполняется в пару кликов непосредственно на сайте после введения проверочной капчи. Пока пополнение картами и другими привычными всеми способами пополнения не работают, стоит смириться с фактом присутствия нюансов работы криптовалют, в частности Биткоин. Плата за аренду отсутствует, а комиссия снимается только после непосредственного зачисления средств. Особенно хочу обратить ваше внимание на количество сделок совершенное продавцом. Воспользоваться порталом с помощью обычного браузера не удастся, поэтому потребуется выполнить несколько действий по обходу запретов. Цены приемлемые, нехарактерные для 2022 года. Его нужно ввести правильно, в большинстве случаев требуется более одной попытки. Одним из самых главных способов обхода страшной блокировки на сайте Меге это простое зеркало. Список запасных ссылок и зеркал На фоне kraat постоянных блокировок пользователи часто жалуются, что Мега Даркнет не работает.

Кракен маркетплейс ссылка на сайт - Kra14.gl

Для регистрации нужен ключ PGP, он же поможет оставить послание без адресата. Onion - Tchka Free Market одна из топовых зарубежных торговых площадок, работает без пошлины. Hiremew3tryzea3d.onion/ - HireMe Первый сайт для поиска работы в дипвебе. Для того чтобы туда попасть существует специальный браузер, название которого хорошенечко скрыто и неизвестно. Годный сайтик для новичков, активность присутствует. Onion - Matrix Trilogy, хостинг картинок. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Только английский язык. Следуя подсказкам на экране, завершите процедуру установки. Onion - Burger рекомендуемый bitcoin-миксер со вкусом луковых колец. Решений судов, юристы, адвокаты. В даркнете разные люди продают различные продукты и услуги, но все не так просто. По статье 228231 УК РФ штраф до 1 млн рублей и лишение свободы на срок до 10 лет. Просмотр. Он намного больше и обширнее традиционного интернета. Напоминаем, что все сайты сети. Legal обзор судебной практики, решения судов, в том числе по России, Украине, США. Данные действия чреваты определенными последствиями, список которых будет предоставлен чуть ниже. Если вам стало интересно, то читайте дальше, ведь в этой статье будет рассказываться об этом загадочном, на первый взгляд, явлении. Onion - Нарния клуб репрессированных на рампе юзеров. Onion - Бразильчан Зеркало сайта brchan. Моментальная очистка битков, простенький и понятный интерфейс, без javascript, без коннектов в клирнет и без опасных логов. Литература Литература flibustahezeous3.onion - Флибуста, зеркало t, литературное сообщество. На момент публикации все ссылки работали(171 рабочая ссылка). Но далеко не всем понятно, что для этого нужно сделать. В сервисе Godnotaba (доступен в onion-сетях) собрано множество полезных ссылок. Crdclub4wraumez4.onion - Club2crd старый кардерский форум, известный ранее как Crdclub. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Торрент трекеры, библиотеки, архивы. Onion - PIC2TOR, хостинг картинок. Onion-сайты v2 больше не будут доступны по старым адресам. Рублей и тюремный срок до восьми лет. Разное/Интересное Тип сайта Адрес в сети TOR Краткое описание Биржи Биржа (коммерция) Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылзии. Отнесем, пожалуй, сюда создание поддельной регистрации гражданства в любых государствах, доставку контрабанды, незаконное приобретение чужой собственности, консультация по проворачиванию дел. Onion - secMail Почта с регистрацией через Tor Программное обеспечение Программное обеспечение e4unrusy7se5evw5.onion - eXeLaB, портал по исследованию программ. Знание ссылки на веб-ресурс, размещенный в «Дип Вебе».

Фото: ФСБ РФ / РИА Новости. Первую проще всего расстрелять с верёвочного моста неподалёку от трёх. Войти легко, выйти невозможно. Почему же так часто возникают споры? Гидрасек: инструкция, показания и противопоказания, отзывы, цены и заказ в аптеках, способ. При этом Павлов якобы способствовал деятельности Hydra и позволил Hydra получать комиссионные на миллионы долларов, полученные от незаконных продаж, проводимых через сайт. За право размещения у себя шопов, а значит, и за контроль всего наркорынка, три гиганта и объявили друг другу войну. Репост из: WayAway Так же получить купоны на пополнение баланса kraken - можно на форуме WayAway в новогодних розыгрышах! Зеркала на Solaris onion Для чего нужны зеркала на onion Solaris? Если ранее они существовали в режиме «для своих то бурная жизнь в darknet заставила, с одной стороны, потребителей следить за событиями, а с другой наркоплощадки заказывать рекламу. Недостатком метода является то, что нужно достаточно точно подгадать время удара, чтобы задеть голову. Подписчиков Популярное в канале - обычный браузер (VPN) - TOR Хотели бы промокоды на товар в паблике? Сообщение о том, что закрытие «Гидры» стало своеобразным ответом Запада на начало спецоперации на Украине, появившееся на сайте американского Минфина в день падения «Гидры в относительно далеком от политики российском даркнете в целом проигнорировали. VPN ДЛЯ компьютера: Скачать riseup VPN. сержант дёрнулся за табельным оружием, но не обнаружил его там. На ходу он избавлялся от веса, хоть и понимал что за каждый пакетик выкинутого амфетамина его ждёт расправа похуже, чем три мента, которые загоняют парня всё глубже в лес. Возвращение? Для перехода на сайт Solaris нужно будет скопировать ссылку сайта и вставить в адресную строку браузера. Вблизи гидра, на удивление, лёгкий противник, что никак не соответствует ее внушительному внешнему виду. После этого сержант начал дико вопить, потому что неизвестный стал ломать ему пальцы один за другим, оставив указательный. Она была основана в древние времена и была культом фанатиков-почитателей Улья, могущественного нелюдя, который был изгнан на планету Мавет. Отдельный интерес для следствия представляет отмывание через сервера "Гидры" доходов полученных преступным путем. Торговые площадки, расположенные в даркнете, почти исключительно принимают виртуальную валюту в качестве оплаты за широкий спектр незаконных услуг и товаров, включая программу-вымогатель как услугу (RaaS). Последний так его и звал: Стёпка, иди попрощаемся, мне улетать. Ру" отверг обвинения в скрытой рекламе наркоплощадки Hydra Архивная копия от на Wayback Machine. Создай свой платный канал Сделай вход на свой telegram канал платным. Функции отмывания денег Гидры были настолько востребованы, что некоторые пользователи создавали учетные записи поставщиков-оболочек специально для того, чтобы переводить деньги через биткойн-кошельки Гидры в качестве метода отмывания. Продавцов наркотиками. Не только скины оружия подверглись измнениям, на многих известных картах вы увидите красивые текстуры. Его уничтожение привело к разрыву цепочек «покупательшоппоставщик». Услуги микширования позволяли клиентам за определенную плату отправлять биткойны назначенным получателям таким образом, чтобы скрыть источник или владельца биткойнов. В профиле пользователя предусмотрены возможности просмотра финансов и истории заказов, прочтение уведомлений и настройки самого профиля (установка аватара, изменения пароля и установки PGP-ключа безопасности). Министерство юстиции США, Федеральное бюро расследований, Управление по борьбе с наркотиками, Налоговая служба по уголовным расследованиям и Служба расследований национальной безопасности. Учитывая факт, что новые сборки.6 выходят практически каждый день, то поверить в утрату интереса пользователей к шутеру очень сложно. Ру». Информация предназначена исключительно для сравнения цен в стационарных аптеках, осуществляющих деятельность в соответствии со статьей 55 Федерального закона «Об обращении лекарственных средств» от 61-ФЗ. Теперь зайти на Гидру по единственной ссылке нет возможности. После этого процесса клетка приобретает более округлую форму благодаря тому, что ложноножки втягиваются. Хотя остается загадкой, каким образом она его воспринимает при отсутствии органов зрения. Перебор пароля аутентификации http При работе с сетевым оборудованием, которое использует аутентификацию на основе http, нужно использовать те же опции, которые описывались выше. Рассказали, как войти в магазин Solaris, что для этого потребуется. При этом «Гидра» до сих пор ускользала от контроля силовиков и проблем с конкурентами, подчеркивают аналитики, называя площадку «устойчивой к колебаниям геополитики и усилиям правоохранительных органов». 7 (922) (Отдел по работе с магазинами) почта: _ минздрав предупреждает: никотин вызывает зависимость, 18! Администратор одной из таких быстро раскрутившихся площадок позже признавался, что во времена Hydra его форум размещал у себя с десяток магазинов, а спустя три месяца после ликвидации монополиста счет шопам пошел на тысячи. Перейдя на страницу документации, можно прочитать обширную документацию для каждой группы пользователей (покупатели и магазины где по полочкам в подробностях расписаны инструкции, условия и всевозможные правила. В этой статье мы расскажем вам, как заходить на Гидру в новых условиях, чтобы безо всяких проблем пользоваться возможностями указанного онлайн-магазина и сохранить анонимность. Mega darknet market и OMG! Это может привести к различным бедам. В каталоге подпольного магазина Гидра вы сможете увидеть гору различных товаров и услуг, которые просто невозможно купить в других местах.